- Performance : En septembre, les crypto-actifs, en particulier le bitcoin, ont surperformé les actifs traditionnels tels que les actions et les obligations, sous l'effet des mesures d'assouplissement des banques centrales, et la performance historiquement faible du bitcoin en septembre a été positivement surprise avec un gain de +7,4 %. Alors que de nouvelles baisses de taux de la Fed sont attendues et que les tendances saisonnières favorisent une forte performance au cours des derniers mois de l'année, le bitcoin et d'autres crypto-actifs devraient bénéficier d'une liquidité croissante et pourraient enregistrer des gains significatifs jusqu'en 2025.

- Macro : Une récession américaine reste notre scénario de base pour le moment, en raison de plusieurs indicateurs avancés du marché du travail qui signalent toujours une augmentation du taux de chômage aux États-Unis. Cela dit, une récession américaine pourrait ne pas être aussi préjudiciable au bitcoin et aux autres crypto-actifs que certains pourraient le craindre. Au contraire, elle pourrait conduire à de plus grandes attentes de réductions des taux de la Fed et à un affaiblissement du dollar américain, ce qui pourrait en fait donner un coup de pouce au bitcoin. L'augmentation de la liquidité mondiale constituera un soutien important pour les actifs rares comme le bitcoin au cours des prochains mois et jusqu'en 2025.

- En chaîne : Si l'on se fie aux événements antérieurs de réduction de moitié du bitcoin, l'effet de réduction devient de plus en plus important depuis la fin juillet/début août de cette année. Cependant, la participation des particuliers reste encore assez faible, mais nous prévoyons une reprise au quatrième trimestre en raison d'une saisonnalité plus favorable. Dans l'ensemble, plusieurs mesures de l'offre illiquide sur la chaîne impliquent que la rareté de l'offre de bitcoins due à l'effet de halte et à la reprise de l'accumulation s'intensifie effectivement.

Graphique du mois

US rate cuts imply increasing liquidity growth

Source: Bloomberg, ETC Group - now a part of Bitwise

Source: Bloomberg, ETC Group - now a part of Bitwise

Performance

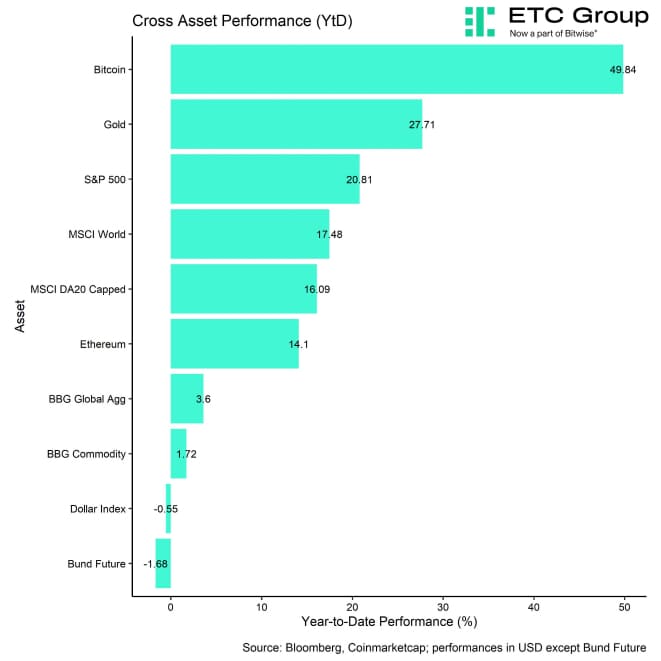

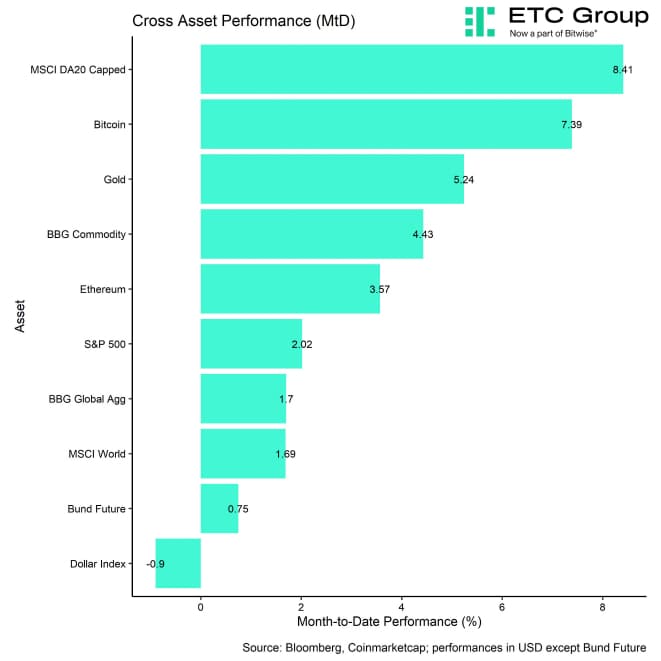

Le mois de septembre a été caractérisé par une surperformance des crypto-actifs et du bitcoin par rapport aux principaux actifs traditionnels, dont l'or. Les crypto-actifs et l'or ont surperformé les actions et les obligations mondiales en septembre.

La surperformance d'actifs tels que le bitcoin et l'or en septembre était également cohérente avec les mesures prises par les principales banques centrales, telles que la Fed et la PBoC, qui ont réduit les taux d'intérêt directeurs et les ratios de réserves obligatoires pour les banques. Le bitcoin et l'or restent les actifs les plus performants depuis le début de l'année.

Le "pivot de la Fed" est enfin arrivé et il est fort probable que les dernières baisses de taux d'intérêt ne soient que le début d'un cycle d'assouplissement de la politique monétaire mondiale plus long qui durera jusqu'en 2025. Les marchés continuent de tabler sur des baisses de taux supplémentaires de 200 points de base jusqu'à la fin de 2025 et sur un taux final d'environ 3 %, ce qui est également cohérent avec le taux à long terme annoncé par la Fed elle-même.

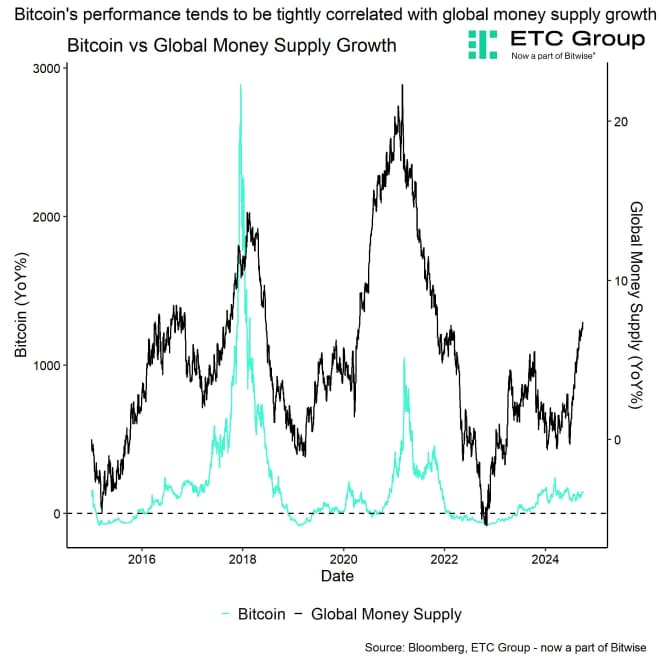

Un cycle d'assouplissement en cours devrait donner un sérieux coup de pouce aux actifs rares comme le bitcoin et les autres crypto-actifs, qui devraient profiter au maximum d'un assouplissement des conditions financières et d'une augmentation de la liquidité mondiale.

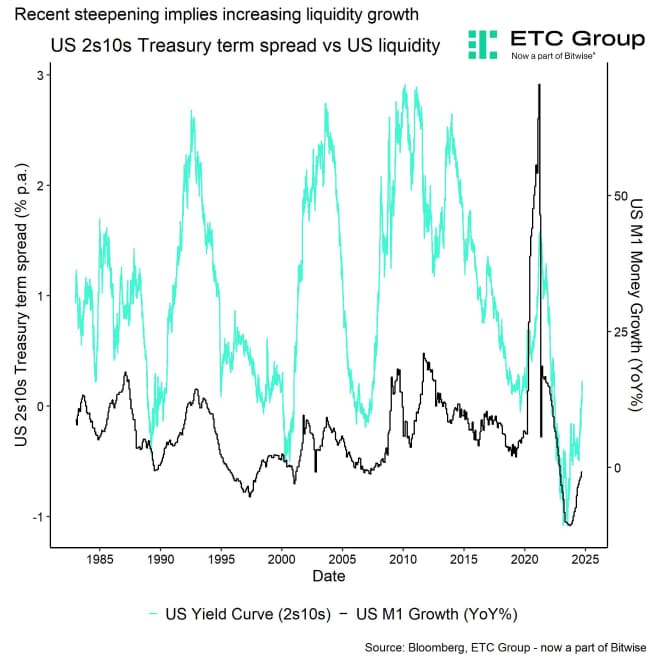

En général, les baisses de taux d'intérêt de la Fed sont historiquement associées à une augmentation des agrégats monétaires étroits tels que M1 ("liquidité") qui sont stimulés par une augmentation de l'activité de prêt bancaire (Graphique du mois).

Il est fort probable que les crypto-actifs (une fois de plus) pourraient être la meilleure classe d'actifs en 2025, étant donné que la masse monétaire mondiale a déjà atteint un nouveau record historique et qu'elle s'accélère actuellement.

En ce qui concerne la saisonnalité des performances, septembre a tendance à être le pire mois pour les performances du bitcoin, ce qui explique pourquoi la dernière performance positive de +7,4 % en septembre a surpris positivement la plupart des acteurs du marché. Ce qui est probablement encore plus important, c'est que la saisonnalité des performances du bitcoin continuera à s'améliorer au cours des prochains mois.

En moyenne, les mois d'octobre et de novembre ont permis au bitcoin d'enregistrer des performances mensuelles de 29,5 % et 37,9 %, respectivement, selon nos propres calculs depuis 2010 sur la base des données de Glassnode. Nous nous attendons donc à ce que la performance positive de septembre se poursuive également au quatrième trimestre.

Depuis qu'il a atteint son plus haut niveau historique en mars 2024, le marché est resté bloqué dans ce que nous appelons la "chopsolidation", un marché volatil mais qui se consolide. Cette stagnation est due à des facteurs tels que les ventes de bitcoins par les gouvernements, les distributions de bitcoins par l'administrateur de Mt. Gox et la capitulation macroéconomique d'août 2024. Nous pensons que le bitcoin sortira de sa phase de consolidation au quatrième trimestre, le récent pivot de la Fed pouvant servir de catalyseur idéal pour la prochaine hausse.

Cross Asset Performance (YtD)

Source: Bloomberg, Coinmarketcap; performances in USD except Bund Future

Cross Asset Performance (MtD)

Source: Bloomberg, Coinmarketcap; performances in USD except Bund Future

Cross Asset Performance (MtD)

Source: Bloomberg, Coinmarketcap; performances in USD except Bund Future

Source: Bloomberg, Coinmarketcap; performances in USD except Bund Future

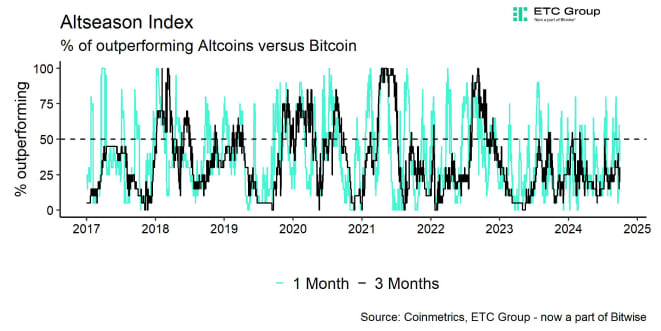

Les altcoins ont généralement réussi à surperformer le bitcoin en septembre, ce qui explique que l'indice MSCI Global Digital Assets Select 20 Capped Index ait également enregistré une forte performance.

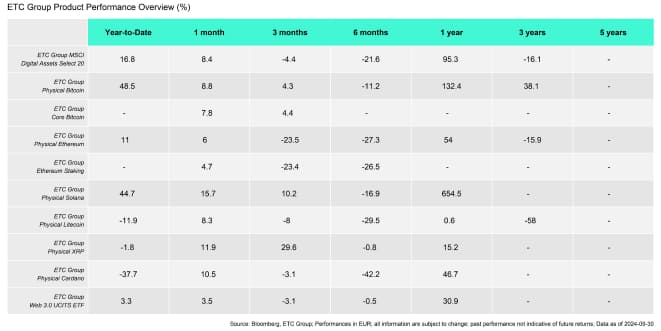

Un examen plus approfondi des performances de nos produits révèle également que les altcoins à bêta élevé tels que Solana ont réussi à surperformer le bitcoin, tandis que l'Ethereum a légèrement sous-performé le bitcoin en septembre :

ETC Group Product Performance Overview (%)

Source: Bloomberg, ETC Group - now a part of Bitwise; Performances in EUR; all information are subject to change; past performance not indicative of future returns; Data as of 2024-09-30

Source: Bloomberg, ETC Group - now a part of Bitwise; Performances in EUR; all information are subject to change; past performance not indicative of future returns; Data as of 2024-09-30

En bref : En septembre, les crypto-actifs, en particulier le bitcoin et l'or, ont surperformé les actifs traditionnels tels que les actions et les obligations, sous l'effet des mesures d'assouplissement des banques centrales, et la performance historiquement faible du bitcoin en septembre a été positivement surprenante avec un gain de +7,4 %. Alors que de nouvelles baisses de taux de la Fed sont attendues et que les tendances saisonnières favorisent une forte performance au cours des derniers mois de l'année, le bitcoin et d'autres crypto-actifs devraient bénéficier d'une liquidité croissante et pourraient enregistrer des gains significatifs jusqu'en 2025.

Environnement macroéconomique

"Le moment est venu", a fait remarquer le président de la Réserve fédérale, Jerome Powell, lors du symposium de Jackson Hole en août. En effet, le 18 th de septembre, la Fed a finalement réduit son taux cible des fonds fédéraux de 50 points de base à 5,00 % (limite supérieure), dépassant les attentes du marché avant la réunion du FOMC. En d'autres termes, la Fed a agréablement surpris les marchés avec cette baisse de taux.

Cette décision de la Fed fait suite à celle d'autres grandes banques centrales telles que la BCE, la Banque du Canada, la BNS, la Banque d'Angleterre et même la Banque populaire de Chine, qui ont toutes déjà réduit leurs taux d'intérêt directeurs cette année.

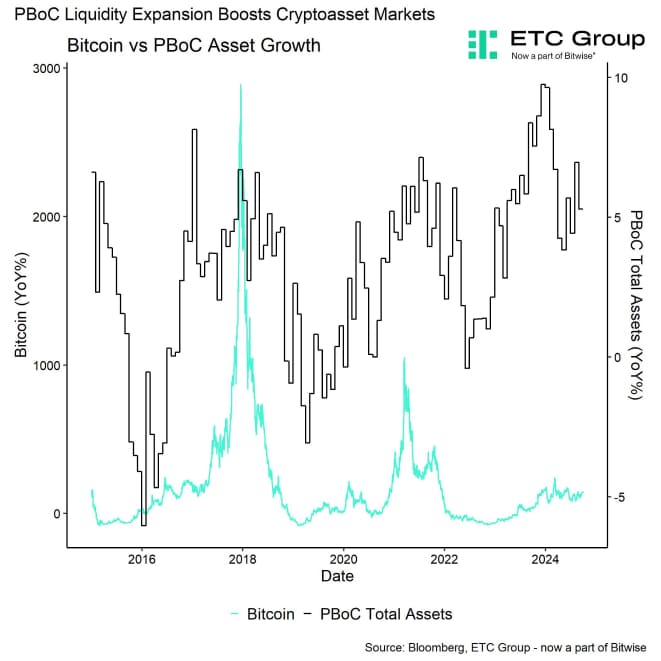

Pour être plus précis, la PBoC a également réduit le taux des prêts à moyen terme pour un an de la manière la plus importante jamais vue, de 2,3 % à 2,0 %. Le taux du MLF est considéré comme le principal taux directeur de la PBoC.

En outre, la PBoC a déclaré que le ratio de réserves obligatoires pour les banques commerciales serait abaissé de 50 points de base afin d'injecter plus de 1 000 milliards de CNY de liquidités dans le système bancaire chinois.

En outre, la PBoC a annoncé une baisse des taux hypothécaires et des acomptes versés par les primo-accédants, qui a été renforcée par l'abaissement des restrictions à l'achat de biens immobiliers dans les grandes villes, notamment Shenzhen, Guangzhou et Shanghai.

La BCE, la Fed et la Banque d'Angleterre ne sont que quelques-unes des principales banques centrales qui ont commencé à assouplir leur politique monétaire parallèlement aux actions les plus récentes de la PBoC.

Il est donc évident qu'un cycle d'assouplissement mondial est sur le point de commencer, ce qui devrait donner un coup de fouet au bitcoin et à d'autres crypto-actifs à l'avenir.

PBoC Liquidity Expansion Boosts Cryptoasset Markets

Source: Bloomberg, ETC Group - now a part of Bitwise

Source: Bloomberg, ETC Group - now a part of Bitwise

En ce qui concerne la Fed, il est fort probable qu'elle ne fasse qu'entamer son cycle de réduction des taux :

À l'heure actuelle, les marchés tablent déjà sur une réduction supplémentaire de 75 points de base d'ici la fin de l'année, et sur une réduction supplémentaire d'environ 125 points de base d'ici la fin de l'année 2025.

La Fed a également signalé de nouvelles réductions dans son dernier résumé des projections économiques (SEP), souvent appelé "dot plot", jusqu'à ce qu'un taux terminal/taux à long terme de 3 % par an soit atteint. Les marchés des contrats à terme sur les Fed Funds sont en phase avec ces prévisions télégraphiques de la Fed jusqu'à présent.

Dans ce contexte, il convient de noter que les projections du FOMC ne sont pas les plus fiables :

Par exemple, alors que l'économie américaine était déjà en récession, les projections du FOMC n'ont pas réussi à la prévoir lors de la réunion de juin 2008 (la récession avait officiellement commencé en décembre 2007). Il y a eu des cas similaires dans le passé, avant des récessions américaines antérieures. Les projections du FOMC doivent donc généralement être prises avec des pincettes.

En outre, malgré la réduction plus importante que prévu de 50 points de base, la Fed pourrait encore être "en retard sur la courbe". Par exemple, une règle de Taylor standard, qui prend en compte le chômage et l'inflation de base PCE, suggère qu'un taux cible plus proche de 3,6 % est justifié compte tenu des tendances économiques et inflationnistes actuelles.

En outre, la dernière enquête de la Bank of America auprès des gestionnaires de fonds montre qu'en septembre 2024, la politique monétaire était toujours considérée comme "trop restrictive" - en fait, la plus restrictive depuis octobre 2008, selon l'enquête.

La Fed a officiellement réduit son taux cible en raison de la détérioration des conditions du marché du travail, qui a accru les risques de récession plus récemment.

En effet, le risque de récession aux États-Unis reste élevé, plusieurs indicateurs fiables, dont la fameuse "règle de Sahm", étant toujours déclenchés. Cet indicateur a également fait l'objet d'un de nos rapports hebdomadaires. Les dernières estimations de la Fed de Minneapolis en matière de licenciements impliquent également que le niveau réel des licenciements reste sous-estimé par le célèbre ensemble de données JOLTS.

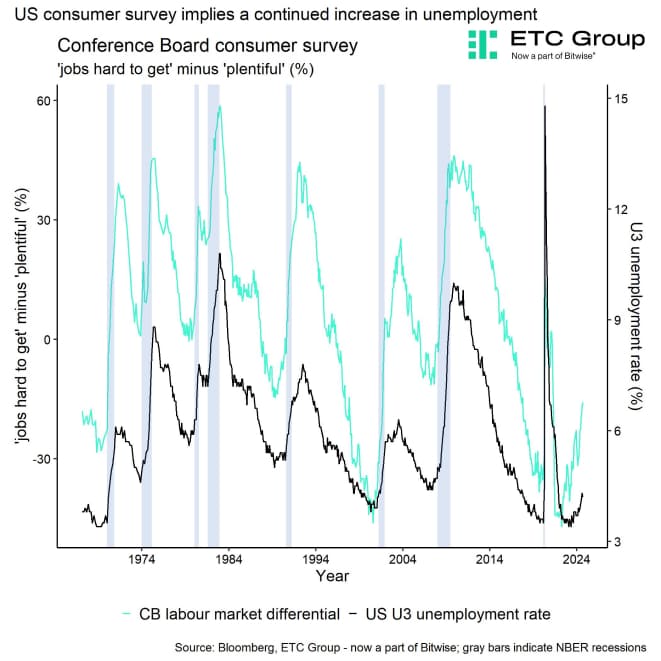

En outre, la dernière enquête du Conference Board indique que le taux de chômage continuera à augmenter au cours des prochains mois. L'écart entre le pourcentage de consommateurs déclarant que les emplois sont "difficiles à obtenir" et celui des consommateurs déclarant que les emplois sont "abondants" a atteint un nouveau record pluriannuel.

US consumer survey implies a continued increase in unemployment

Source: Bloomberg, ETC Group - now a part of Bitwise; gray bars indicate NBER recessions

Source: Bloomberg, ETC Group - now a part of Bitwise; gray bars indicate NBER recessions

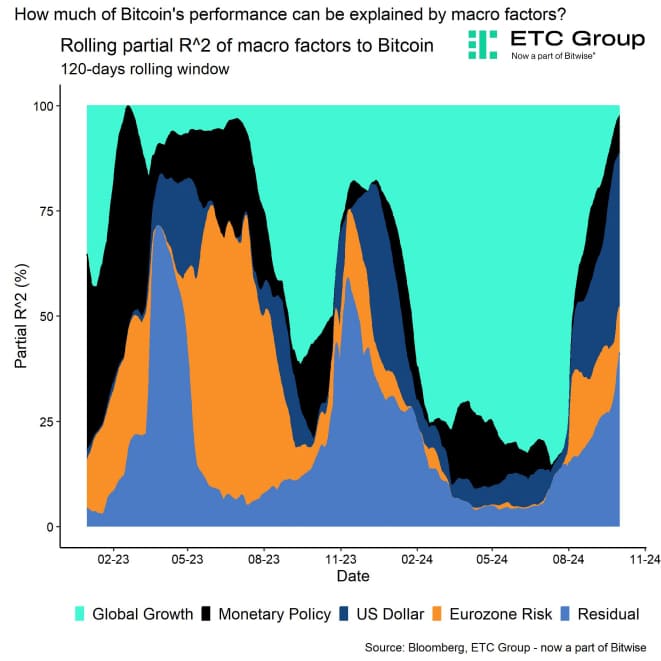

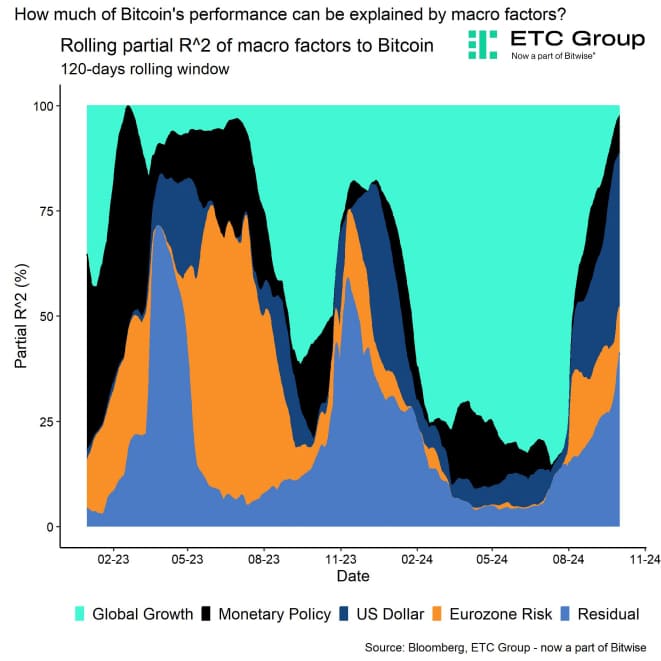

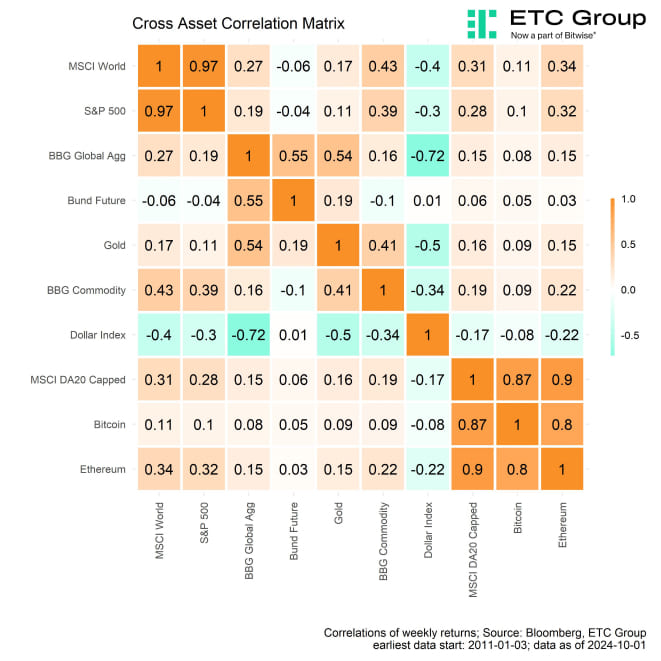

Cependant, notre analyse quantitative suggère que la croissance mondiale est devenue moins cruciale pour la performance du bitcoin, tandis que d'autres facteurs tels que la politique monétaire et le dollar américain deviennent de plus en plus importants.

En d'autres termes, une récession américaine pourrait ne pas être aussi préjudiciable au bitcoin et aux autres crypto-actifs que certains pourraient le craindre. Au contraire, elle pourrait conduire à de plus grandes attentes de réductions des taux de la Fed et à un affaiblissement du dollar américain, ce qui pourrait en fait donner un coup de pouce au bitcoin.

Avec les dernières mesures prises par la Fed, ainsi que les actions d'autres grandes banques centrales comme la PBoC, la liquidité mondiale est clairement en hausse. La masse monétaire mondiale a déjà atteint de nouveaux records et s'accélère. Historiquement, les périodes d'expansion de la masse monétaire ont été liées aux marchés haussiers du bitcoin.

Bitcoin's performance tends to be tightly correlated with global money supply growth

Source: Bloomberg, ETC Group - now a part of Bitwise

How much of Bitcoin's performance can be explained by macro factors?

Source: Bloomberg, ETC Group - now a part of Bitwise

How much of Bitcoin's performance can be explained by macro factors?

Source: Bloomberg, ETC Group - now a part of Bitwise

Source: Bloomberg, ETC Group - now a part of Bitwise

En fait, les dernières données indiquent que le bitcoin a été le plus influencé par le dollar américain et par des facteurs propres aux pièces de monnaie, tels que le "Halving".

Plus précisément, le dollar américain et les facteurs propres aux pièces de monnaie ont déjà expliqué à eux seuls plus de 75 % des variations de performance du bitcoin au cours des 120 derniers jours de bourse.

En clair : Le bitcoin ne semble plus se soucier des risques potentiels de récession aux États-Unis.

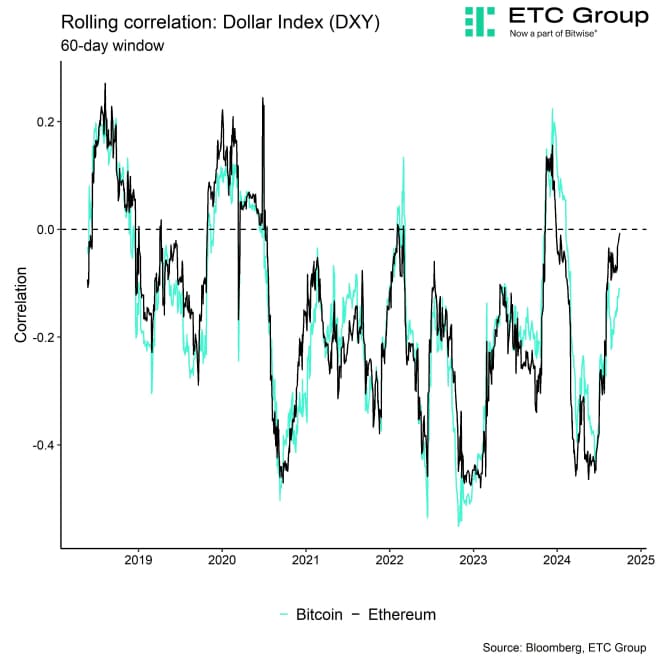

À l'heure où nous écrivons ces lignes, la corrélation sur 120 jours entre la performance du bitcoin et l'indice du dollar (DXY) est d'environ -0,19. Ainsi, toute dépréciation du dollar devrait être associée à une appréciation du bitcoin et vice versa.

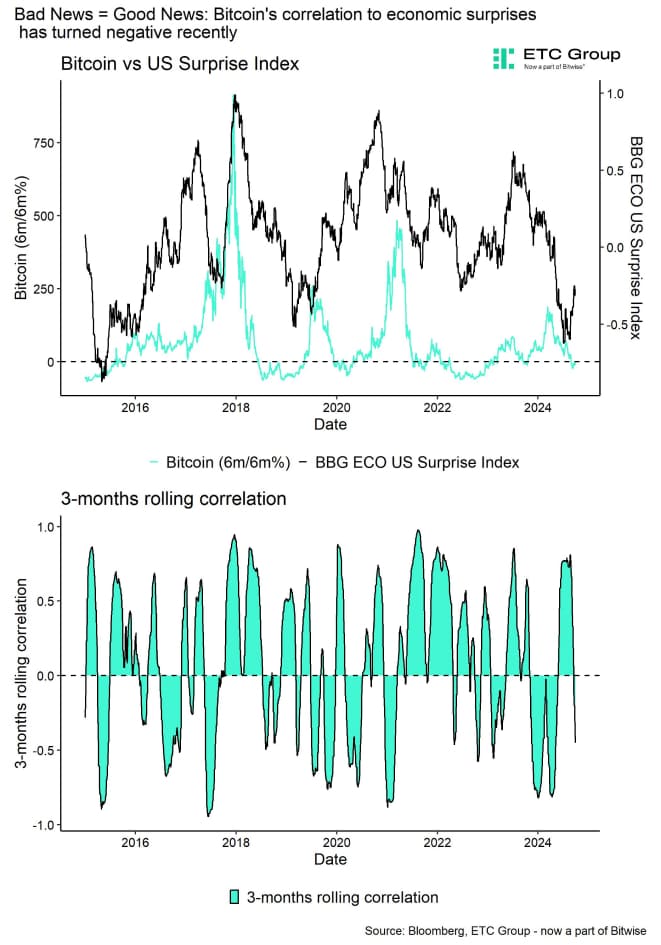

En outre, nous observons de plus en plus de signes indiquant que nous entrons dans un environnement de "mauvaises nouvelles = bonnes nouvelles ", car la corrélation sur trois mois entre les surprises économiques américaines et la performance du bitcoin est récemment devenue négative.

Bad News = Good News: Bitcoin's correlation to economic surprises has turned negative recently

Source: Bloomberg, ETC Group - now a part of Bitwise

Source: Bloomberg, ETC Group - now a part of Bitwise

La raison de cette tendance est probablement liée au fait qu'une nouvelle détérioration des données économiques pourrait impliquer une politique monétaire encore plus stimulante de la part de la Fed.

Dans ce contexte, la repentification de la courbe des taux américains, souvent considérée comme un indicateur de récession, signale également une augmentation de la liquidité, ce qui est de bon augure pour les actifs rares tels que le bitcoin.

Recent steepening implies increasing liquidity growth

Source: Bloomberg, ETC Group - now a part of Bitwise

Source: Bloomberg, ETC Group - now a part of Bitwise

Du côté de la demande, nous avons également constaté récemment une accélération des entrées nettes dans les ETF de bitcoins au comptant, qui ont poussé le prix au-dessus de 65 000 USD à nouveau. Cela a également amélioré les volumes d'achat nets sur les bourses d'échange de BTC au comptant plus récemment. Les flux hebdomadaires d'entrées nettes dans les ETP cryptographiques mondiaux ont récemment dépassé 1,2 milliard d'USD, comme le souligne notre dernier rapport hebdomadaire , dont les ETF américains au comptant sur le bitcoin ont représenté près de 1,1 milliard d'USD d'entrées nettes.

US Spot Bitcoin ETF Fund Flows

Source: Bloomberg, ETC Group - now a part of Bitwise; data subject to change

Source: Bloomberg, ETC Group - now a part of Bitwise; data subject to change

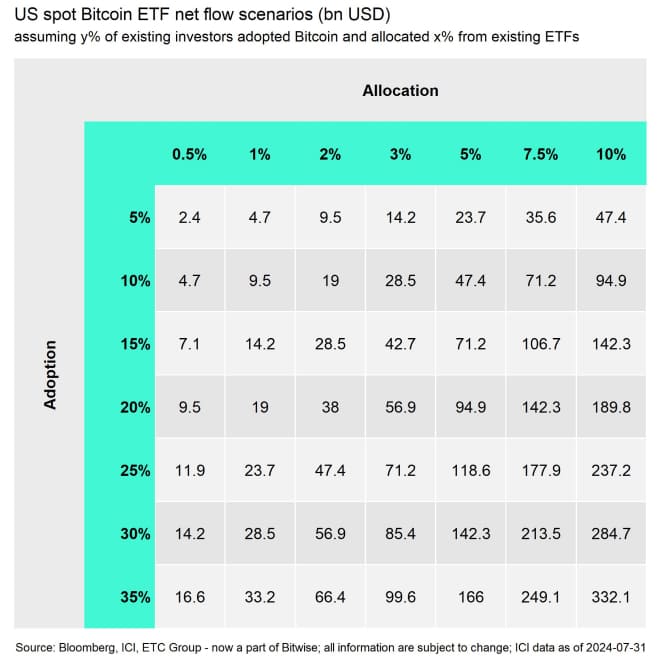

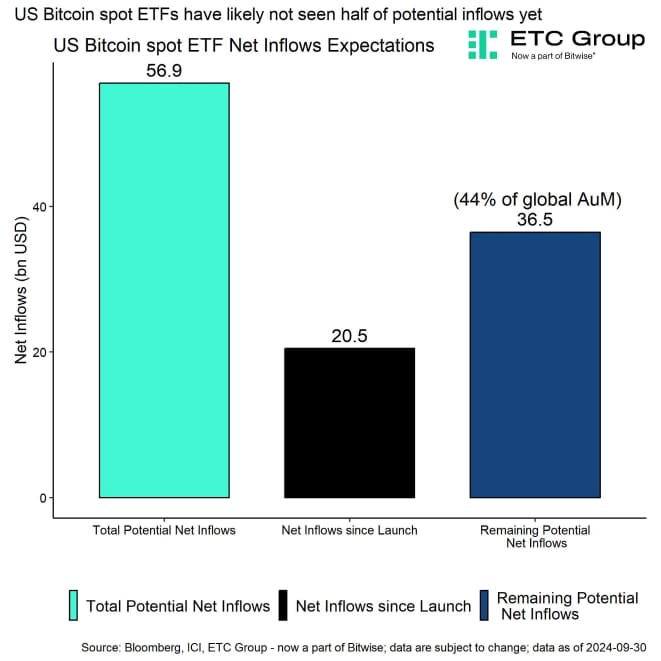

Malgré l'accélération récente et les entrées nettes importantes que nous avons déjà observées en 2024, nous pensons toujours que la part du lion des flux structurels vers les ETF américains au comptant sur le bitcoin est encore devant nous.

Par exemple, dans l'hypothèse prudente où seulement 20 % du total des investissements passifs dans les ETF aux États-Unis seraient remplacés par une allocation de 3 % dans les ETF Bitcoin, nous pourrions encore envisager des entrées nettes supplémentaires potentielles d'environ +37 milliards d'USD (~44 % de l'encours mondial de Bitcoin).

US spot Bitcoin ETF net flow scenarios (bn USD)

Source: Bloomberg, ETC Group - now a part of Bitwise; all information are subject to change; ICI data as of 2024-07-31

US Bitcoin spot ETFs have likely not seen half of potential inflows yet

Source: Bloomberg, ETC Group - now a part of Bitwise; all information are subject to change; ICI data as of 2024-07-31

US Bitcoin spot ETFs have likely not seen half of potential inflows yet

Source: Bloomberg, ETC Group - now a part of Bitwise; data are subject to change; data as of 2024-09-30

Source: Bloomberg, ETC Group - now a part of Bitwise; data are subject to change; data as of 2024-09-30

Il semble donc y avoir une convergence parfaite entre l'augmentation de la demande potentielle, alimentée par la masse monétaire mondiale et les flux de PTE, et la diminution de l'offre disponible, résultant de la réduction de moitié.

En outre, en cas de récession aux États-Unis, la Fed pourrait même réduire ses taux plus que ne le prévoient actuellement les marchés.

Nous avons également souligné dans le rapport du mois dernier que la Fed a en moyenne réduit son taux cible de 340 points de base pendant les récessions américaines. Les contrats à terme sur les fonds fédéraux prévoient actuellement un taux final légèrement inférieur à 3 %, soit 200 points de base supplémentaires jusqu'en mars 2026.

Avec la récente escalade géopolitique au Moyen-Orient et en Europe de l'Est, les risques géopolitiques sont certainement en hausse. Cependant, nous voulions simplement souligner dans ce contexte l'un de nos précédents articles quantitatifs qui démontre que le bitcoin peut constituer une couverture efficace contre une augmentation des risques géopolitiques.

Conclusion : Une récession américaine reste notre scénario de base pour le moment, en raison de plusieurs indicateurs avancés du marché du travail qui signalent toujours une augmentation du taux de chômage aux États-Unis. Cela dit, une récession américaine pourrait ne pas être aussi préjudiciable au bitcoin et à d'autres crypto-actifs que certains pourraient le craindre. Au contraire, elle pourrait conduire à de plus grandes attentes de réductions des taux de la Fed et à un affaiblissement du dollar américain, ce qui pourrait en fait donner un coup de pouce au bitcoin. L'augmentation de la liquidité mondiale constituera un soutien important pour les actifs rares comme le bitcoin au cours des prochains mois et jusqu'en 2025.

Développements en chaîne

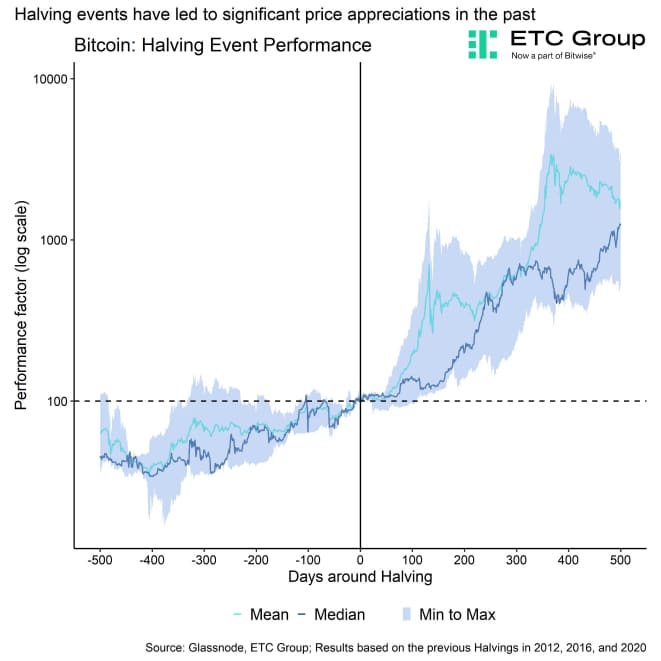

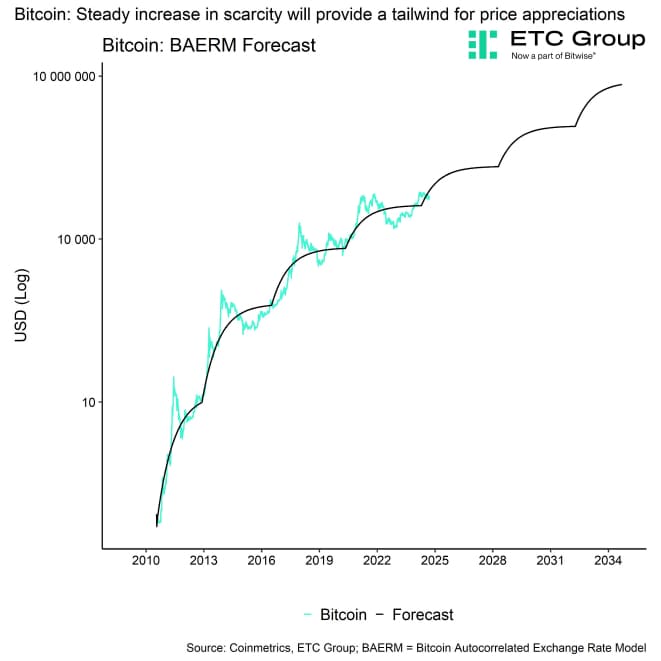

L'augmentation de la liquidité mondiale mentionnée ci-dessus coïncide avec une pénurie croissante de l'offre de bitcoins, qui s'est intensifiée à la suite du dernier événement de réduction de moitié en avril 2024. Notre analyse indique que l'impact de la réduction de moitié prend du temps à se matérialiser, car le déficit de l'offre tend à s'accumuler progressivement. Lisez notre rapport complet sur la réduction de moitié du bitcoin ici.

Plus précisément, les preuves statistiques suggèrent que l'effet positif émanant du choc d'offre du "Halving" commence à devenir statistiquement significatif environ 100 jours après le "Halving".

Ainsi, si l'on se fie aux événements passés de réduction de moitié, l'effet de réduction de moitié devient de plus en plus important depuis la fin juillet/début août de cette année.

En fait, de plus en plus d'éléments indiquent que la rareté de l'offre de bitcoins s'intensifie.

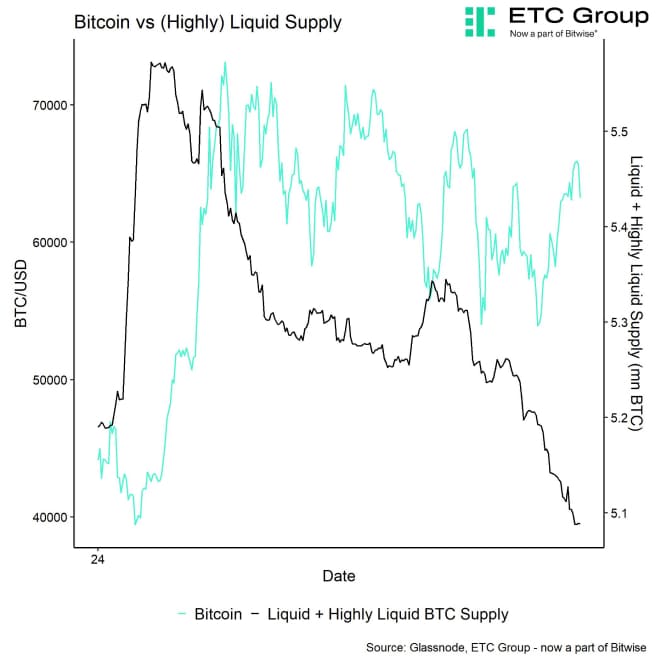

Par exemple, l'offre "illiquide" de bitcoins a atteint un nouveau record historique, tandis qu'une mesure agrégée de l'offre "hautement liquide" et de l'offre "liquide" a également atteint son plus bas niveau depuis le début de l'année, selon les données fournies par Glassnode.

Bitcoin vs (Highly) Liquid Supply

Source: Bloomberg, ETC Group - now a part of Bitwise

Source: Bloomberg, ETC Group - now a part of Bitwise

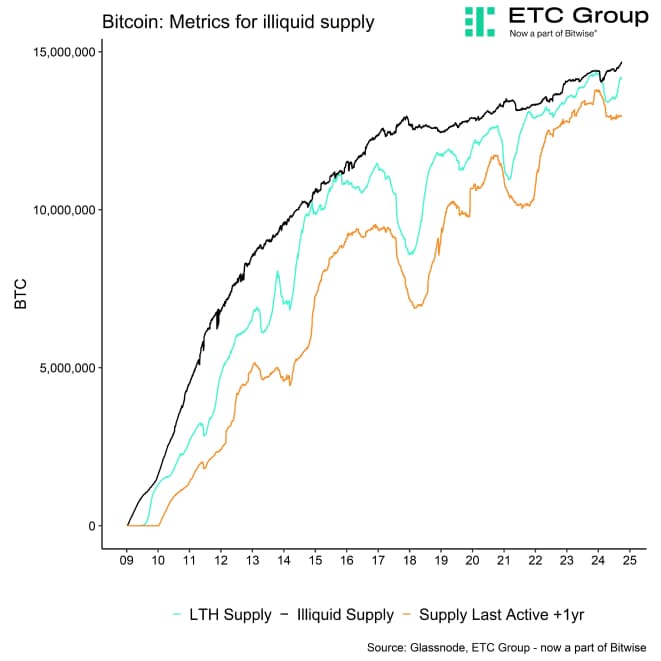

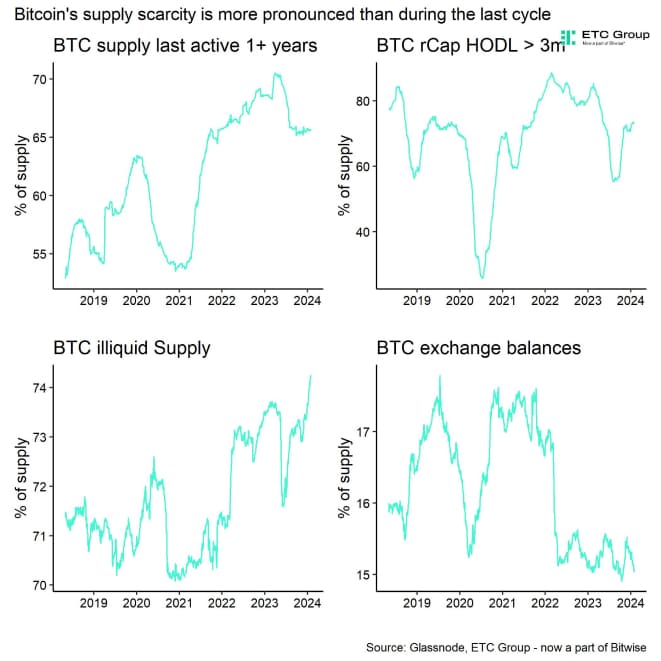

Nous observons généralement que les mesures d'illiquidité se sont stabilisées et/ou continuent d'augmenter. Par exemple, l'offre illiquide mesurée par Glassnode a récemment atteint un nouveau record historique. L'offre de BTC des détenteurs à long terme (LTH) s'approche également de son précédent record historique. Cependant, l'offre de BTC détenue depuis plus d'un an n'a pas retrouvé ses précédents records, mais s'est stabilisée plus récemment :

Bitcoin: Metrics for illiquid supply

Source: Bloomberg, ETC Group - now a part of Bitwise

Source: Bloomberg, ETC Group - now a part of Bitwise

Dans l'ensemble, ces paramètres impliquent que la rareté de l'offre de bitcoins due à l'accumulation croissante s'intensifie.

Dans le même temps, les soldes des échanges de BTC sont tombés à leur plus bas niveau depuis trois mois à la suite de l'un des plus grands transferts de BTC hors des échanges cette année, selon les données fournies par Glassnode.

Des données alternatives fournies par CryptoQuant sur les soldes d'échange de BTC impliquent même que les réserves de BTC ont atteint de nouveaux planchers pluriannuels. Ces données semblent également correspondre à la baisse de l'offre de liquidités et de liquidités élevées mentionnée ci-dessus.

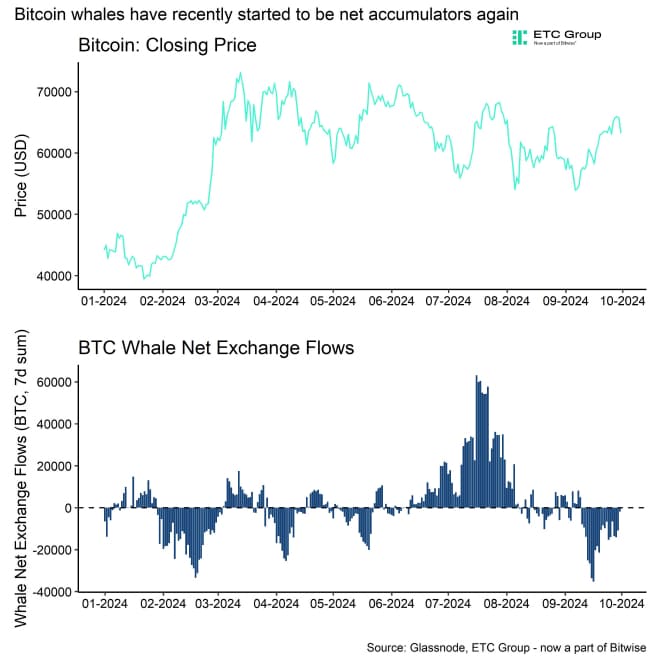

Bitcoin whales have recently started to be net accumulators again

Source: Bloomberg, ETC Group - now a part of Bitwise

Source: Bloomberg, ETC Group - now a part of Bitwise

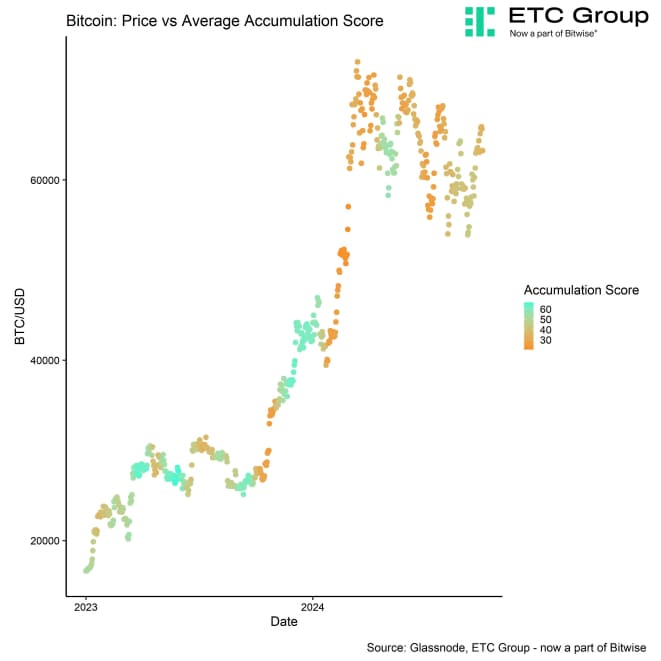

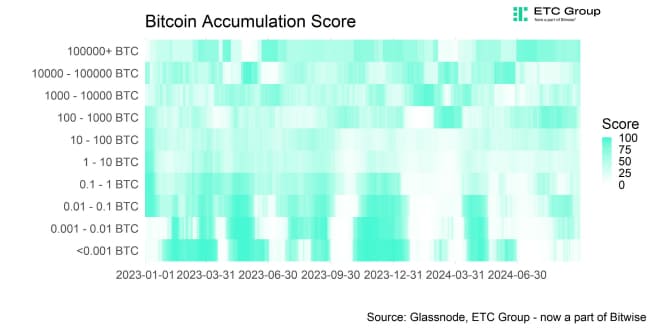

L'activité d'accumulation a également repris, en particulier dans les grandes cohortes de portefeuilles > 100 BTC, ce qui est un signe encourageant.

Ce sont là autant de facteurs qui devraient donner un coup de pouce au cours des prochaines semaines.

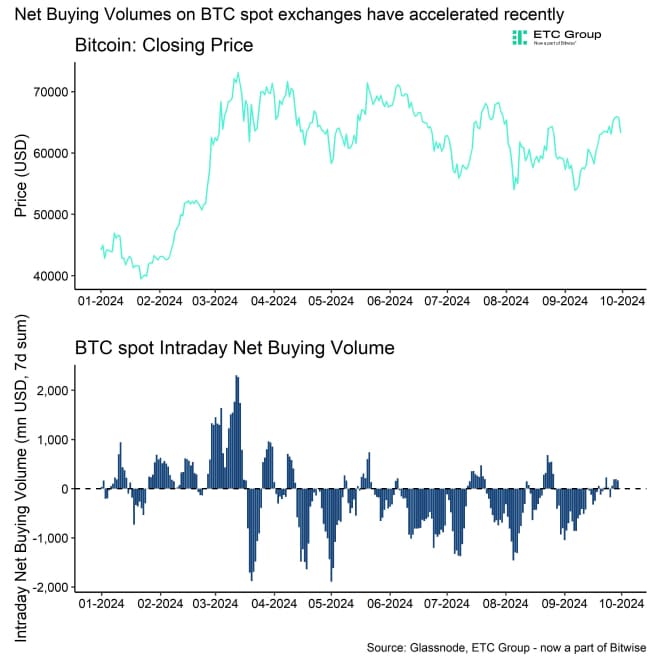

Cela étant dit, les volumes d'achat nets globaux sur les bourses au comptant de BTC restent relativement faibles, ce qui est cohérent avec une légère reprise des meilleurs flux entrants dans les ETF au comptant de Bitcoin aux États-Unis, qui tendent à être "l'acheteur marginal" en ce moment.

Net Buying Volumes on BTC spot exchanges have accelerated recently

Source: Bloomberg, ETC Group - now a part of Bitwise

Source: Bloomberg, ETC Group - now a part of Bitwise

En outre, les flux globaux sur la chaîne vers les principaux crypto-actifs tels que le bitcoin ou l'ethereum sont encore relativement modérés. Nous n'avons pas encore vu de reprise plus significative de ces paramètres pour une rupture plus prononcée à la hausse et une reprise du marché haussier.

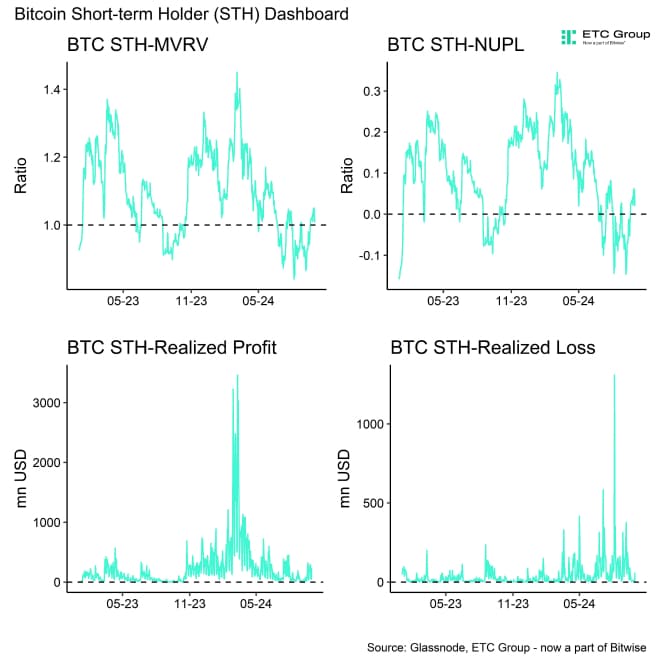

Du côté positif, nous observons généralement une amélioration de l'activité sur la chaîne à travers différents signaux, bien qu'à partir de niveaux plus bas - le taux de hachage du Bitcoin continue de grimper vers de nouveaux sommets historiques et les détenteurs à court terme sont de retour dans la zone de profit.

L'augmentation du taux de hachage implique une plus grande résilience économique des mineurs de BTC et donc moins de risque de distribution des bitcoins à court terme. L'augmentation de la rentabilité à court terme des détenteurs limite également tout risque de distribution à court terme.

Cela dit, la participation relativement faible des détenteurs à court terme et les volumes d'échange impliquent toujours que la participation des particuliers aux marchés des crypto-monnaies doit s'accélérer. Toutefois, le quatrième trimestre devrait généralement voir une augmentation des volumes d'échange d'un point de vue purement saisonnier.

Conclusion : Si l'on se fie aux événements antérieurs de réduction de moitié du bitcoin, l'effet de réduction devient de plus en plus important depuis la fin juillet/début août de cette année. Cependant, la participation des particuliers reste encore assez faible, mais nous prévoyons une reprise au quatrième trimestre en raison d'une saisonnalité plus favorable. Dans l'ensemble, plusieurs mesures de l'offre illiquide sur la chaîne impliquent que la rareté de l'offre de bitcoins due à l'effet de halte et à la reprise de l'accumulation s'intensifie effectivement.

Résultat final

- Performance : En septembre, les crypto-actifs, en particulier le bitcoin, ont surperformé les actifs traditionnels tels que les actions et les obligations, sous l'effet des mesures d'assouplissement des banques centrales, et la performance historiquement faible du bitcoin en septembre a été positivement surprise avec un gain de +7,4 %. Alors que de nouvelles baisses de taux de la Fed sont attendues et que les tendances saisonnières favorisent une forte performance au cours des derniers mois de l'année, le bitcoin et d'autres crypto-actifs devraient bénéficier d'une liquidité croissante et pourraient enregistrer des gains significatifs jusqu'en 2025.

- Macro : Une récession américaine reste notre scénario de base pour le moment, en raison de plusieurs indicateurs avancés du marché du travail qui signalent toujours une augmentation du taux de chômage aux États-Unis. Cela dit, une récession américaine pourrait ne pas être aussi préjudiciable au bitcoin et à d'autres crypto-actifs que certains pourraient le craindre. Au contraire, elle pourrait conduire à de plus grandes attentes de réductions des taux de la Fed et à une faiblesse du dollar américain, ce qui pourrait en fait donner un coup de pouce au bitcoin. L'augmentation de la liquidité mondiale constituera un soutien important pour les actifs rares comme le bitcoin au cours des prochains mois et jusqu'en 2025.

- En chaîne : Si l'on se fie aux événements antérieurs de réduction de moitié du bitcoin, l'effet de réduction devient de plus en plus important depuis la fin juillet/début août de cette année. Cependant, la participation des détaillants reste encore assez faible, mais nous prévoyons une reprise au quatrième trimestre en raison d'une saisonnalité plus favorable. Dans l'ensemble, plusieurs mesures de l'offre illiquide sur la chaîne impliquent que la rareté de l'offre de bitcoins due à l'effet de halte et à une nouvelle accumulation s'intensifie effectivement.

Annexe

Aperçu du marché des cryptoactifs

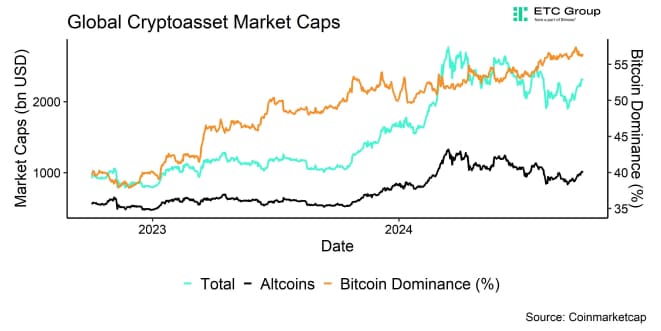

Global Cryptoasset Market Caps

Source: Coinmarketcap

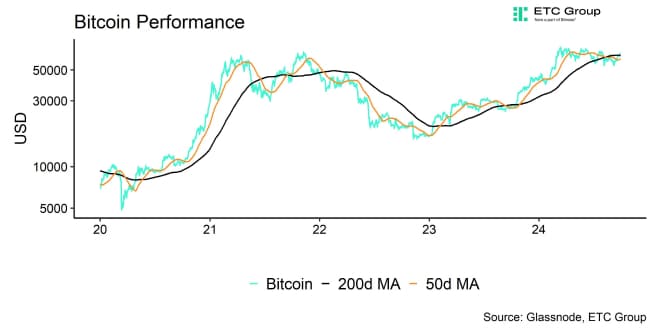

Bitcoin Performance

Source: Coinmarketcap

Bitcoin Performance

Source: Glassnode, ETC Group

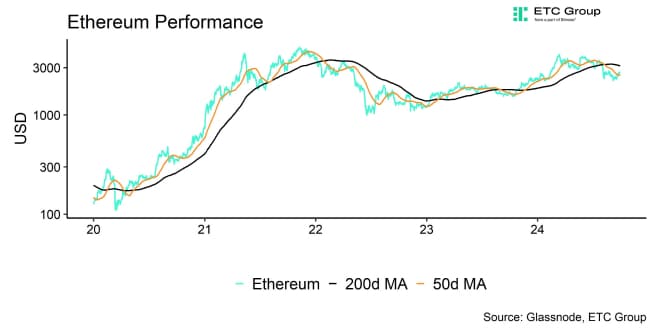

Ethereum Performance

Source: Glassnode, ETC Group

Ethereum Performance

Source: Glassnode, ETC Group

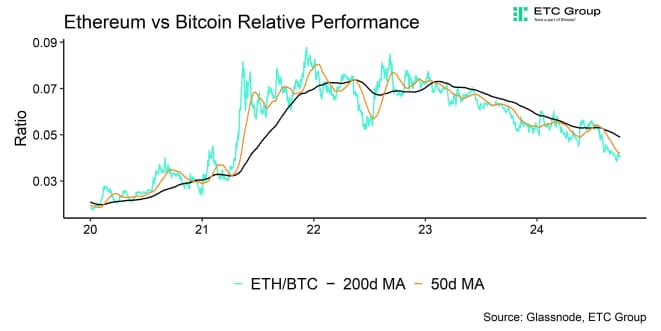

Ethereum vs Bitcoin Relative Performance

Source: Glassnode, ETC Group

Ethereum vs Bitcoin Relative Performance

Source: Glassnode, ETC Group

Altseason Index

Source: Glassnode, ETC Group

Altseason Index

Source: Coinmarketcap, ETC Group

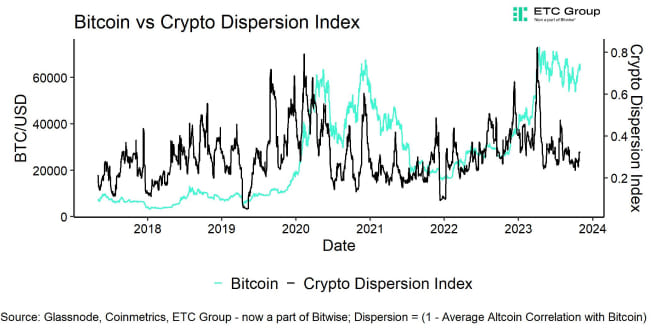

Bitcoin vs Crypto Dispersion Index

Source: Coinmarketcap, ETC Group

Bitcoin vs Crypto Dispersion Index

Source: Glassnode, Coinmetrics, ETC Group; Despersion = (1 - Average Altcoin Correlation with Bitcoin)

Source: Glassnode, Coinmetrics, ETC Group; Despersion = (1 - Average Altcoin Correlation with Bitcoin)

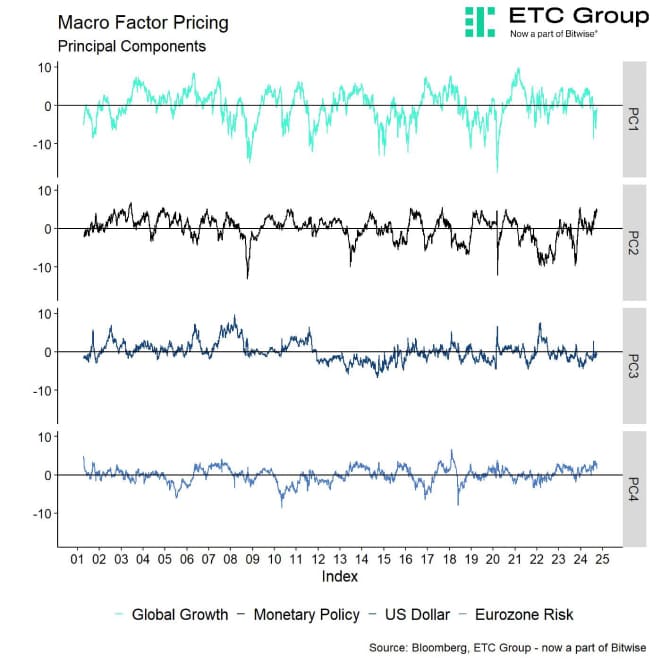

Cryptoactifs et macroéconomie

Macro Factor Pricing

Source: Bloomberg, ETC Group

How much of Bitcoin's performance can be explained by macro factors?

Source: Bloomberg, ETC Group

How much of Bitcoin's performance can be explained by macro factors?

Source: Bloomberg, ETC Group

Source: Bloomberg, ETC Group

Crypto-actifs et portefeuilles multi-actifs

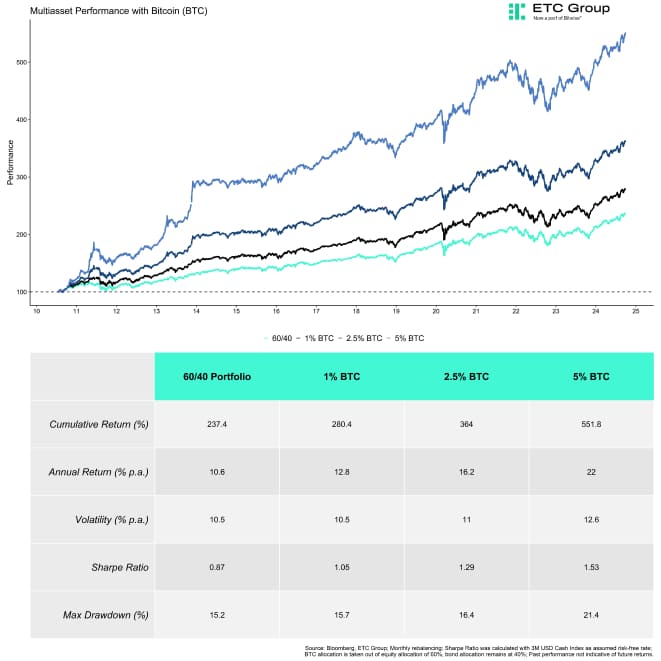

Multiasset Performance with Bitcoin (BTC)

Source: Bloomberg, ETC Group; Monthly rebalancing; Sharpe Ratio was calculated with 3M USD Cash Index as assumed risk-free rate; BTC allocation is taken out of equity allocation of 60%, bond allocation remains at 40%; Past performance not indicative of future returns.

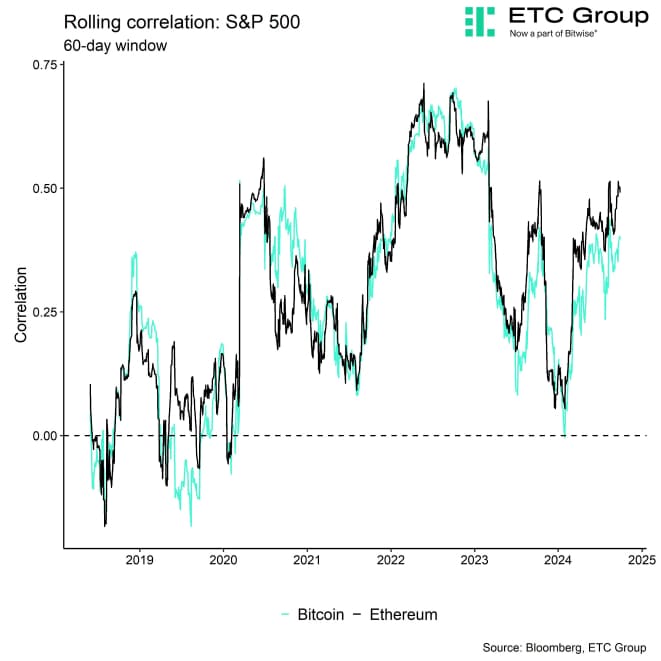

Rolling correlation: S&P 500

Source: Bloomberg, ETC Group; Monthly rebalancing; Sharpe Ratio was calculated with 3M USD Cash Index as assumed risk-free rate; BTC allocation is taken out of equity allocation of 60%, bond allocation remains at 40%; Past performance not indicative of future returns.

Rolling correlation: S&P 500

Source: Bloomberg, ETC Group

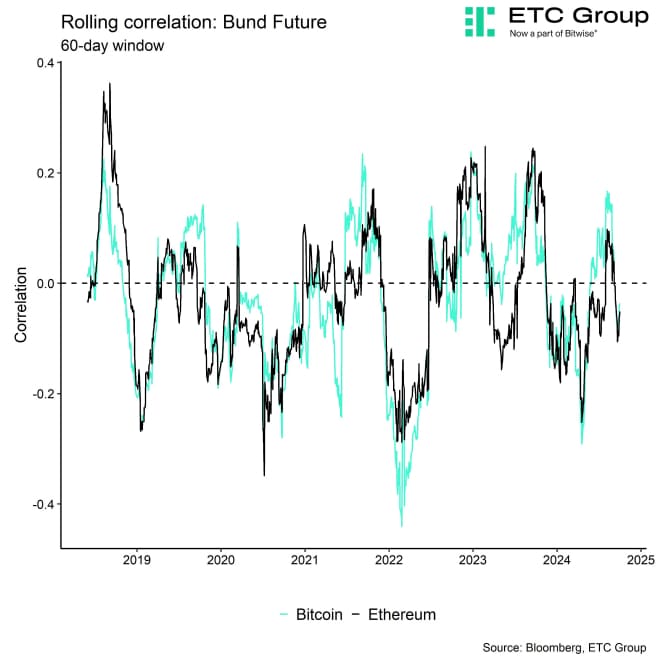

Rolling correlation: Bund Future

Source: Bloomberg, ETC Group

Rolling correlation: Bund Future

Source: Bloomberg, ETC Group

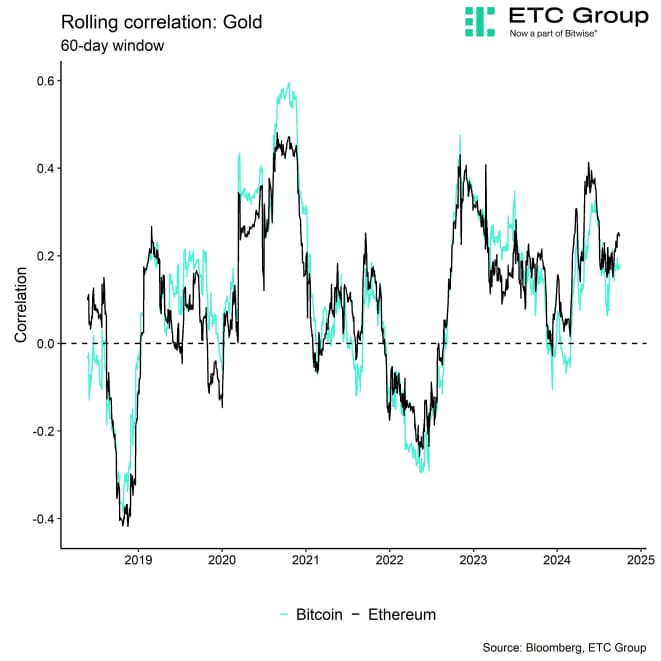

Rolling correlation: Gold

Source: Bloomberg, ETC Group

Rolling correlation: Gold

Source: Bloomberg, ETC Group

Rolling correlation: Dollar Index (DXY)

Source: Bloomberg, ETC Group

Rolling correlation: Dollar Index (DXY)

Source: Bloomberg, ETC Group

Cross Asset Correlation Matrix

Source: Bloomberg, ETC Group

Cross Asset Correlation Matrix

Source: Correlations of weekly returns; Source: Bloomberg, ETC Group earliest data start: 2011-01-03; data as of 2024-10-01

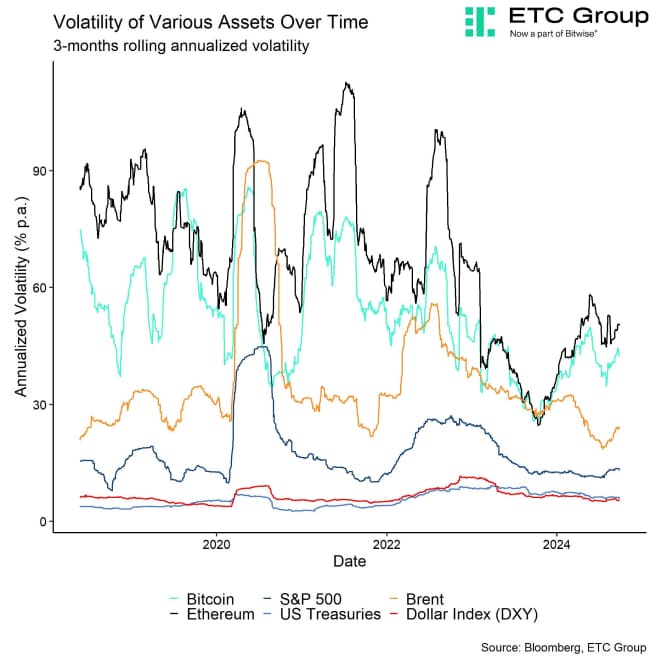

Volatility of Various Assets Over Time

Source: Correlations of weekly returns; Source: Bloomberg, ETC Group earliest data start: 2011-01-03; data as of 2024-10-01

Volatility of Various Assets Over Time

Source: Bloomberg, ETC Group

Source: Bloomberg, ETC Group

Valorisation des crypto-actifs

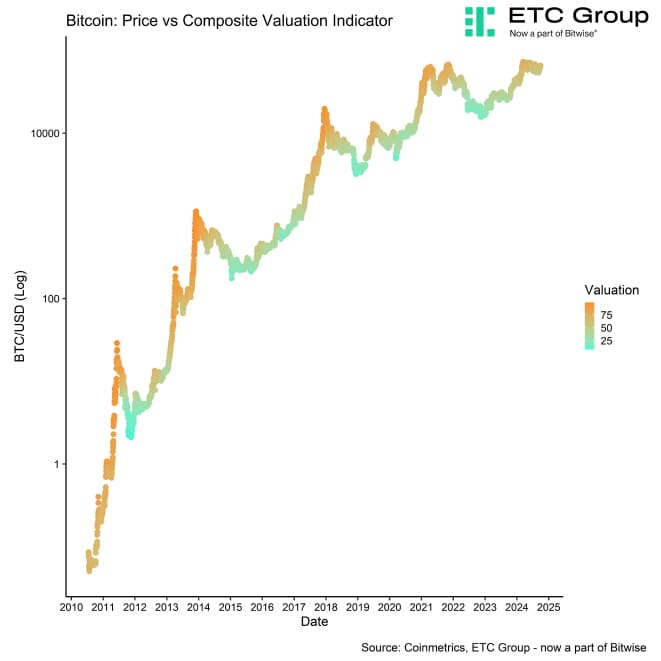

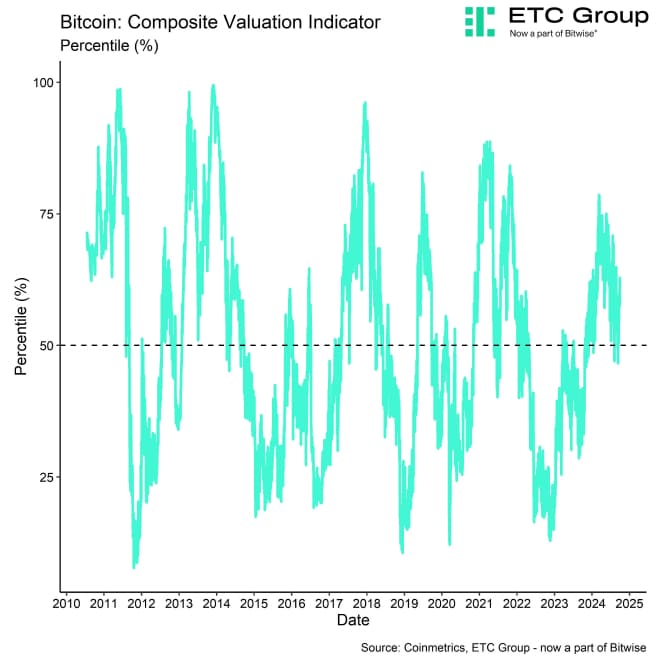

Bitcoin: Price vs Composite Valuation Indicator

Source: Coinmetrics, ETC Group

Bitcoin: Composite Valuation Indicator

Source: Coinmetrics, ETC Group

Bitcoin: Composite Valuation Indicator

Source: Coinmetrics, ETC Group

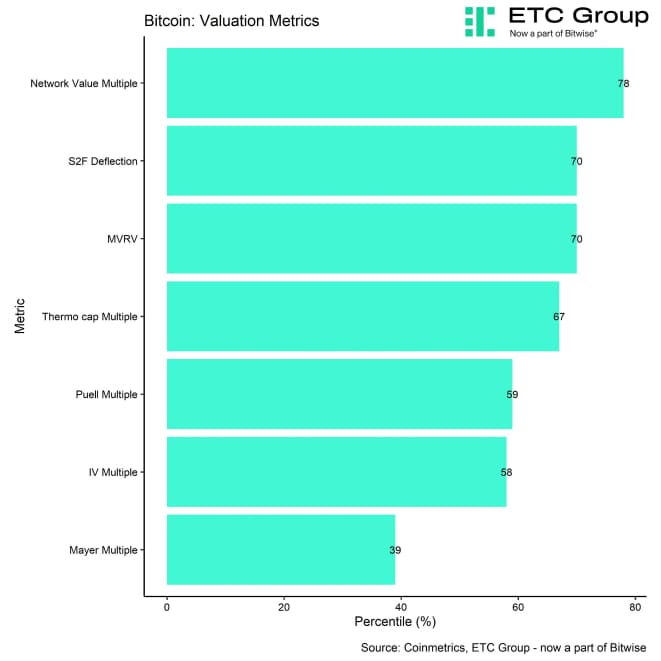

Bitcoin: Valuation Metrics

Source: Coinmetrics, ETC Group

Bitcoin: Valuation Metrics

Source: Coinmetrics, ETC Group

Source: Coinmetrics, ETC Group

Principes fondamentaux de la chaîne

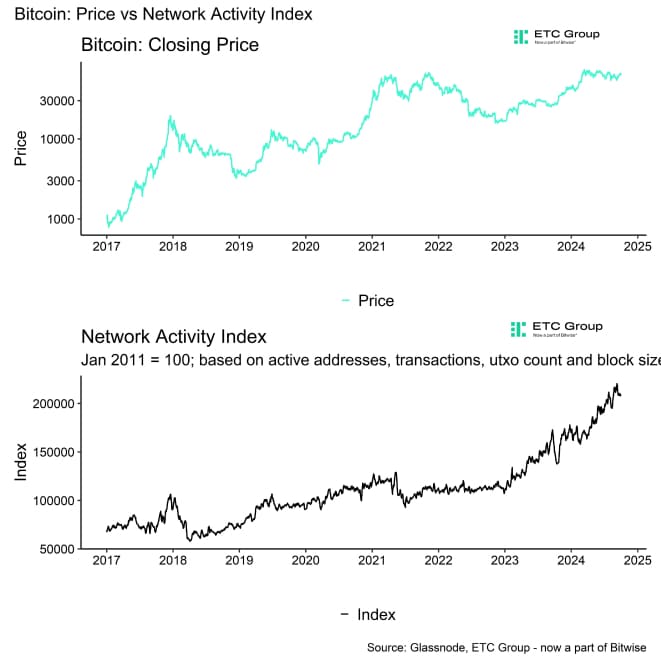

Bitcoin: Price vs Network Activity Index

Source: Glassnode, ETC Group

Bitcoin: Closing Price

Source: Glassnode, ETC Group

Bitcoin: Closing Price

Source: Glassnode

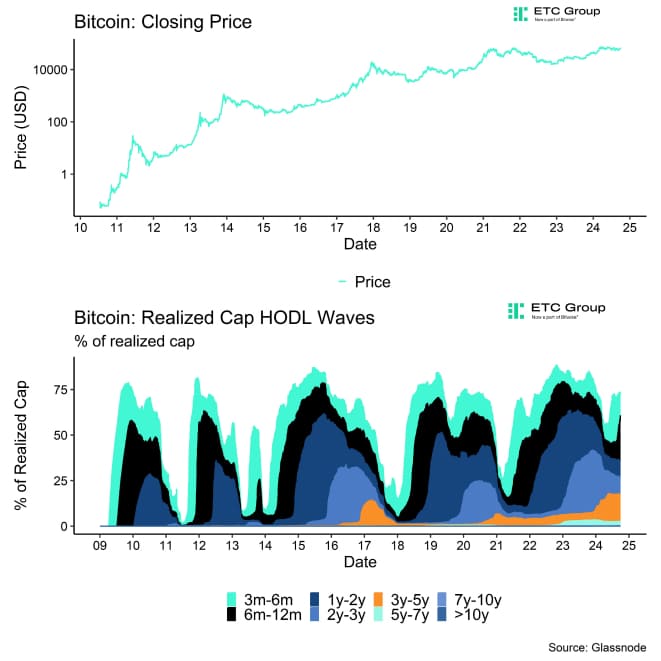

Bitcoin's supply scarcity is more pronounsed that during the last cycle

Source: Glassnode

Bitcoin's supply scarcity is more pronounsed that during the last cycle

Source: Glassnode, ETC Group

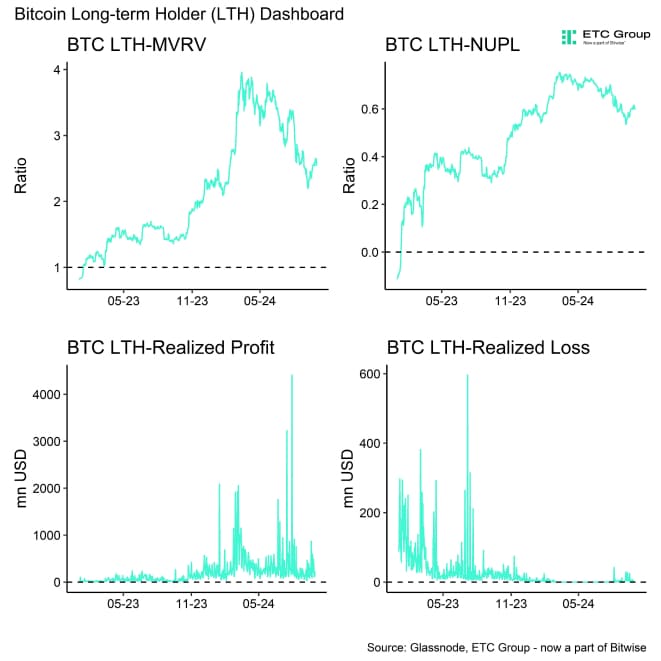

Bitcoin Long-term Holder (LTH) Dashboard

Source: Glassnode, ETC Group

Bitcoin Long-term Holder (LTH) Dashboard

Source: Glassnode, ETC Group

Bitcoin Short-term Holder (STH) Dashboard

Source: Glassnode, ETC Group

Bitcoin Short-term Holder (STH) Dashboard

Source: Glassnode, ETC Group

Bitcoin: Price vs Average Accumulatio Score

Source: Glassnode, ETC Group

Bitcoin: Price vs Average Accumulatio Score

Source: Glassnode, ETC Group

Bitcoin Accumulation Score

Source: Glassnode, ETC Group

Bitcoin Accumulation Score

Source: Glassnode, ETC Group

Halving events have led to significant price appreciatios in the past

Source: Glassnode, ETC Group

Halving events have led to significant price appreciatios in the past

Source: Glassnode, ETC Group; Results based on the previous Halvings in 2012, 2016, and 2020

Bitcoin: Steady increase in scarcity will provide a tailwind for price appreciations

Source: Glassnode, ETC Group; Results based on the previous Halvings in 2012, 2016, and 2020

Bitcoin: Steady increase in scarcity will provide a tailwind for price appreciations

Source: Coinmetrics, ETC Group; BAERM = Bitcoin Autocorrelated Exchange Rate Model

Source: Coinmetrics, ETC Group; BAERM = Bitcoin Autocorrelated Exchange Rate Model

AVIS IMPORTANT :

Cet article ne constitue ni un conseil en investissement ni une offre ou une sollicitation d'achat de produits financiers. Cet article est uniquement à des fins d'information générale, et il n'y a aucune assurance ou garantie explicite ou implicite quant à l'équité, l'exactitude, l'exhaustivité ou la justesse de cet article ou des opinions qui y sont contenues. Il est recommandé de ne pas se fier à l'équité, l'exactitude, l'exhaustivité ou la justesse de cet article ou des opinions qui y sont contenues. Veuillez noter que cet article n'est ni un conseil en investissement ni une offre ou une sollicitation d'acquérir des produits financiers ou des cryptomonnaies.

AVANT D'INVESTIR DANS LES CRYPTO ETP, LES INVESTISSEURS POTENTIELS DEVRAIENT PRENDRE EN COMPTE CE QUI SUIT :

Les investisseurs potentiels devraient rechercher des conseils indépendants et prendre en compte les informations pertinentes contenues dans le prospectus de base et les conditions finales des ETP, en particulier les facteurs de risque mentionnés dans ceux-ci. Le capital investi est à risque, et des pertes jusqu'à concurrence du montant investi sont possibles. Le produit est soumis à un risque intrinsèque de contrepartie à l'égard de l'émetteur des ETP et peut subir des pertes jusqu'à une perte totale si l'émetteur ne respecte pas ses obligations contractuelles. La structure juridique des ETP est équivalente à celle d'une dette. Les ETP sont traités comme d'autres instruments financiers.