- Rendimiento: la subida de mayo confirma que el bitcoin probablemente haya superado su mínimo y se mantenga en un mercado alcista, alcanzando brevemente los 112 000 dólares, impulsado por la inversión de los flujos de ETP, la demanda de las empresas y la renovada propensión al riesgo. Aunque el estancamiento derivado de la conferencia de Las Vegas y el rechazo del BTC por parte de Meta podrían dar lugar a una consolidación, los fundamentos on-chain (compras en ETF y por parte de las empresas) sugieren que cualquier caída representa una oportunidad de compra. La actualización Pectra de Ethereum impulsó el rendimiento superior de las altcoins, llevando al MSCI Digital Assets Select 20 por encima del bitcoin, aunque la mayoría de las altcoins se quedaron atrás. Con las valoraciones del bitcoin cercanas a su valor razonable y una posible recuperación del ciclo económico estadounidense, esta fase alcista podría extenderse más allá del ciclo típico de cuatro años.

- Macro: El aumento de los riesgos fiscales y de la deuda soberana está haciendo subir los rendimientos a largo plazo y ejerciendo presión sobre las carteras tradicionales 60/40, aunque la disminución de la incertidumbre política y la aceleración del crecimiento de la oferta monetaria mundial crean un potente viento favorable para el bitcoin. Con los vigilantes de los bonos ejerciendo presión sobre los mercados de deuda de Estados Unidos y Japón, y la correlación inversa del bitcoin con los bonos del Tesoro en niveles récord, nuestros modelos siguen apuntando a un valor potencial del bitcoin superior a 200 000 dólares a finales de 2025, lo que lo convierte en una cobertura interesante para la cartera en un momento en que la diversificación que ofrecen los activos tradicionales está desapareciendo.

- On-Chain: la adopción por parte de empresas privadas sigue impulsando la demanda de Bitcoin en 2025, como lo demuestran los anuncios de GameStop y el Paris St Germain, mientras que los inversores privados han redistribuido en gran medida las monedas a compradores institucionales, entre los que se incluyen empresas que cotizan en bolsa y ETP. Tras varios meses de salidas, los ETP globales sobre Bitcoin registraron nuevas entradas en mayo, y la demanda de ETF spot en Estados Unidos superó por sí sola la nueva oferta de minería. Los compradores corporativos siguen indiferentes al precio, mientras que la demanda de ETP es más cíclica y sensible a la macroeconomía, aunque la infraexposición institucional sugiere un aumento estructural de los flujos. Los modelos cuantitativos y la caída de los saldos bursátiles respaldan la continuación del mercado alcista, con el bitcoin en camino de alcanzar los 200 000 dólares en la segunda mitad de 2025.

Gráfico del mes

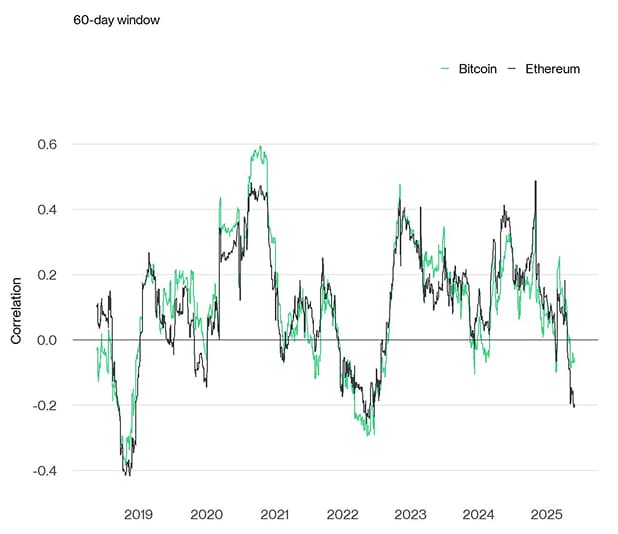

Rolling correlation: 10yr UST Future

Source: Bloomberg, Bitwise Europe

Source: Bloomberg, Bitwise Europe

Rendimiento

El rendimiento de mayo se caracterizó por una recuperación continua de los mercados de bitcoines y criptomonedas. El bitcoin incluso alcanzó un nuevo máximo histórico de 112 000 dólares durante el mes, aunque solo fue por un breve periodo. Además, el bitcoin cerró el mes de mayo con el precio de cierre mensual más alto jamás registrado.

Las principales razones de esta continua recuperación del mercado estuvieron relacionadas principalmente con una inversión de los flujos globales de ETP en bitcoines y la demanda incesante de bitcoines por parte de las empresas que cotizan en bolsa. La propensión al riesgo global volvió con la disminución de la incertidumbre sobre la política económica estadounidense, lo que fue suficiente para provocar una recuperación también de los mercados financieros tradicionales.

En cualquier caso, era bastante probable que se produjera una recuperación de la propensión al riesgo global, dados los extremos registros de confianza registrados en abril. De hecho, en nuestro informe de mayo del mes pasado afirmábamos lo siguiente:

«Sin embargo, creemos que, debido a la confianza muy pesimista de abril, la mejora de los datos on-chain, las condiciones favorables de la política monetaria y el debilitamiento del dólar, es muy probable que el bitcoin ya haya superado el punto mínimo. Los inversores deberían reposicionarse ante la perspectiva de una continuación del mercado alcista».

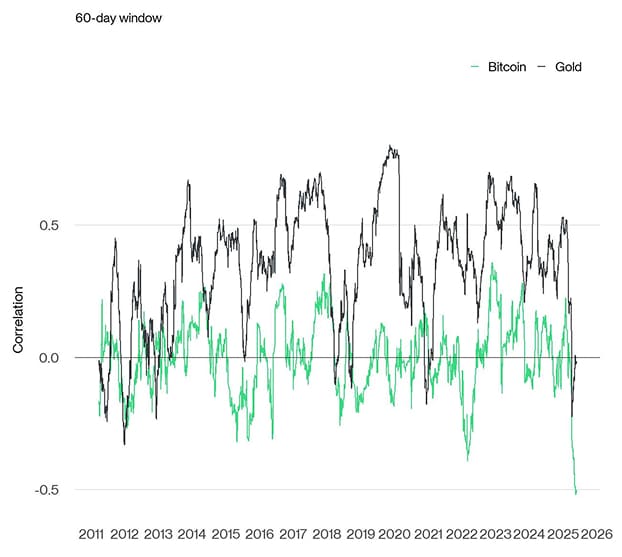

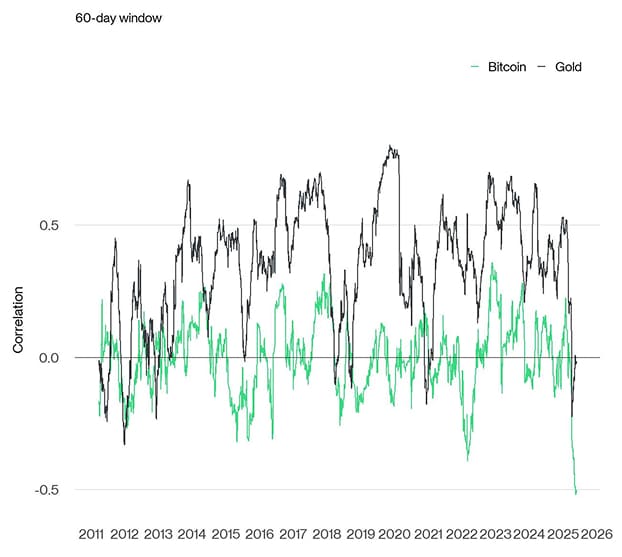

Un desarrollo macroeconómico bastante interesante ha sido la significativa disminución de las correlaciones entre el bitcoin y los futuros del Tesoro de EE. UU. (Gráfico del mes).

En los últimos tres meses, la correlación entre el bitcoin y los futuros del Tesoro de EE. UU. ha caído a niveles récord. Esto ha ocurrido en un momento en el que la sostenibilidad de la deuda estadounidense se cuestionaba cada vez más. Esto plantea la duda de si los inversores tradicionales en activos múltiples vendieron bonos del Tesoro estadounidense para comprar bitcoines durante ese periodo. Aunque la correlación no implica necesariamente una relación causal, hay cada vez más pruebas de que los inversores están desinvirtiendo en bonos del Estado para comprar bitcoines.

Dicho esto, el mercado no ha logrado hasta ahora mantener estos nuevos máximos históricos de forma sostenible. En general, el mercado carece de nuevos catalizadores importantes después de que la mayor conferencia mundial sobre bitcoins, celebrada en Las Vegas la semana pasada, concluyera sin anuncios significativos que pudieran influir en el mercado.

Entre otras cosas, la conferencia fue testigo del anuncio por parte de Pakistán de la creación de una reserva estratégica de bitcoines y de otro anuncio del París Saint-Germain, ganador de la Champions, de su intención de introducir el bitcoin como activo de tesorería de la empresa.

Sin embargo, el elevado sentimiento registrado en el periodo previo a la conferencia parece haber creado una situación de estancamiento a corto plazo. Esto hace bastante probable una consolidación de los precios, sobre todo tras la noticia de que los accionistas de Meta han rechazado la propuesta de adoptar el bitcoin como activo de tesorería de la empresa.

Dicho esto, los fundamentos on-chain siguen apuntando a una continuación del mercado alcista, sobre todo porque la demanda de ETF spot sobre Bitcoin en Estados Unidos y la demanda por parte de las tesorerías de las empresas siguen creando un déficit de oferta generalizado en las bolsas.

Los precios más bajos deberían considerarse, en general, una oportunidad de compra interesante, sobre todo teniendo en cuenta que las valoraciones del bitcoin siguen pareciendo cercanas a su «valor razonable» y que una recuperación del ciclo económico en Estados Unidos podría prolongar el actual mercado alcista mucho más allá del ciclo clásico de cuatro años.

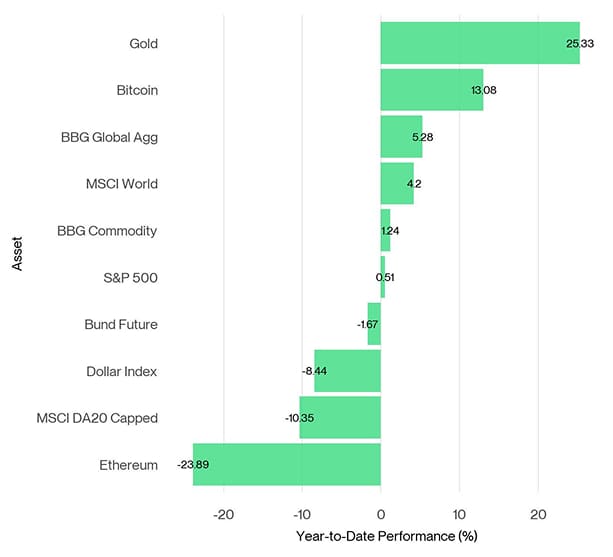

Cross Asset Performance (YtD)

Source: Bloomberg, Coinmarketcap; performances in USD except Bund Future

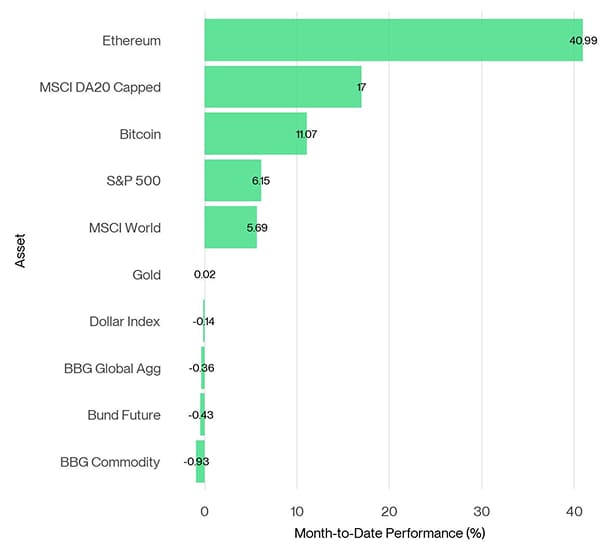

Cross Asset Performance (MtD)

Source: Bloomberg, Coinmarketcap; performances in USD except Bund Future

Cross Asset Performance (MtD)

Source: Bloomberg, Coinmarketcap; performances in USD except Bund Future

Source: Bloomberg, Coinmarketcap; performances in USD except Bund Future

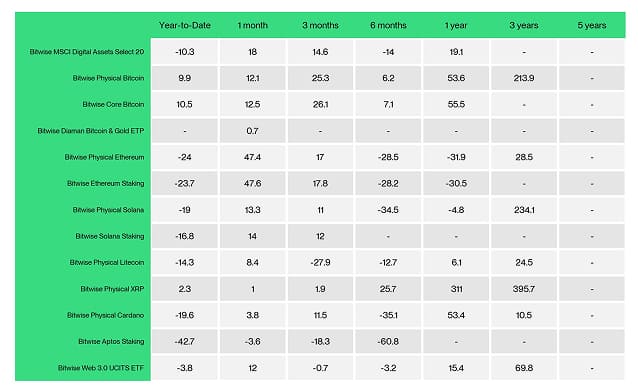

Un análisis más detallado del rendimiento de nuestros productos revela que Ethereum, en particular, ha superado significativamente a Bitcoin después de que la actualización Pectra a principios de mes redujera considerablemente la incertidumbre sobre la hoja de ruta futura de Ethereum. Solana también logró superar a Bitcoin en mayo, lo que determinó un rendimiento superior del índice MSCI Digital Assets Select 20 en comparación con Bitcoin.

Bitwise Europe Product Performance Overview (%)

Source: Bloomberg, Bitwise Europe; Performances in EUR; all information are subject to change; past performance not indicative of future returns; Data as of 2025-05-31

Source: Bloomberg, Bitwise Europe; Performances in EUR; all information are subject to change; past performance not indicative of future returns; Data as of 2025-05-31

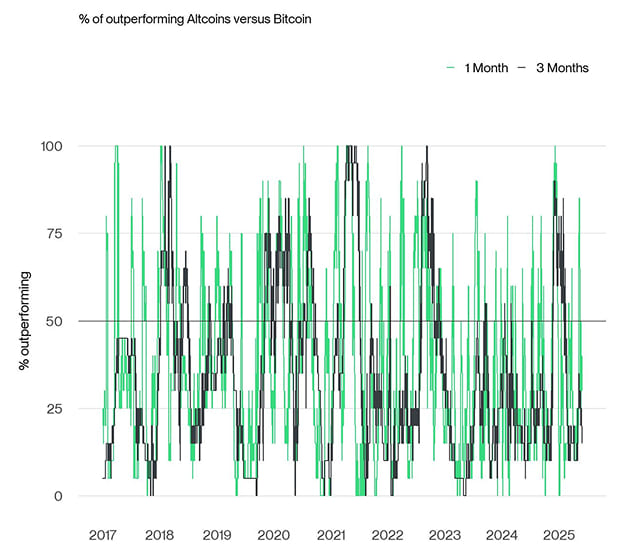

La dispersión del rendimiento entre las altcoins ha aumentado hasta su nivel más alto desde marzo, tras el significativo rendimiento superior del ETH, que impulsó un repunte bastante independiente de las altcoins a principios de mayo. Dicho esto, solo el 30 % de las altcoins que seguimos lograron superar al bitcoin en términos mensuales.

Conclusión: el repunte de mayo confirma que el bitcoin probablemente ha superado su mínimo y se mantiene en un mercado alcista, alcanzando brevemente los 112 000 dólares, impulsado por la inversión de los flujos de ETP, la demanda de las empresas y la renovada propensión al riesgo. Si bien el estancamiento a corto plazo derivado de la conferencia de Las Vegas y el rechazo del BTC por parte de Meta podrían dar lugar a una consolidación, los fundamentos on-chain (la demanda persistente de ETF y las compras por parte de las empresas) sugieren que cualquier caída representa una oportunidad de compra. La actualización Pectra de Ethereum impulsó el rendimiento superior de las altcoins, llevando al MSCI Digital Assets Select 20 por encima del bitcoin, aunque la mayoría de las altcoins se quedaron atrás. Con las valoraciones del bitcoin cercanas a su valor razonable y una posible recuperación del ciclo económico estadounidense, esta carrera alcista podría extenderse más allá del ciclo típico de cuatro años.

Contexto macroeconómico

El contexto macroeconómico de mayo se caracterizó por una mayor incertidumbre económica, aunque algunos indicadores ya registraron una ligera mejora. El pico de incertidumbre sobre la política económica en Estados Unidos parece haber pasado, lo que también ha respaldado el lento ascenso del bitcoin y los criptoactivos.

Los temores de irresponsabilidad fiscal también han provocado un lento aumento de los rendimientos. Según las últimas estimaciones de la Oficina Presupuestaria del Congreso (CBO), los recortes fiscales previstos por la administración Trump van a añadir 3 billones de dólares de déficit adicional en los próximos 10 años.

En consecuencia, las primas a plazo del Tesoro estadounidense han seguido aumentando, alcanzando nuevos máximos cíclicos, lo que indica que los inversores en bonos exigen una remuneración más elevada por mantener títulos del Tesoro a largo plazo que a corto plazo. Los swaps de incumplimiento crediticio (CDS) sobre los bonos del Estado estadounidense a 10 años también se mantuvieron elevados en mayo.

Otros importantes mercados de bonos soberanos, como el de los bonos del Estado japonés (JGB), también se han visto sometidos a una presión creciente por parte de los denominados «vigilantes de los bonos». De hecho, el rendimiento de los JGB a 30 años alcanzó su nivel más alto jamás registrado en mayo. Una de las principales razones es la situación de escasa liquidez debido a la baja demanda, lo que hace cada vez más probable una intervención del Banco de Japón en un contexto de sostenibilidad de la deuda pública.

En este contexto, es interesante observar la creciente correlación negativa entre el bitcoin y los bonos del Tesoro estadounidense. De hecho, la correlación a 60 días del bitcoin con los futuros sobre bonos del Tesoro estadounidense a 10 años nunca ha sido tan negativa (Gráfico del mes):

Rolling correlation: 10yr UST Future

Source: Bloomberg, Bitwise Europe

Source: Bloomberg, Bitwise Europe

A menudo hemos debatido sobre el caso de inversión del bitcoin como «seguro de cartera» alternativo contra el impago soberano (véanse nuestras estimaciones aquí).

Las estimaciones actualizadas siguen indicando que un solo bitcoin debería valer hipotéticamente alrededor de 252 000 dólares estadounidenses hoy en día, según este modelo concreto. Esto debería servir como referencia aproximada para entender hacia dónde podría dirigirse el bitcoin si aumentaran los riesgos de impago soberano.

Esto también coincide con estimaciones de precios independientes que obtenemos de modelos on-chain como el Bitcoin Autocorrelated Exchange Rate Model (BAERM), que presentamos en el siguiente capítulo.

Aunque los altos niveles de confianza podrían provocar una caída de los precios a corto plazo, existen importantes razones fundamentales por las que el bitcoin debería acercarse a los 200 000 dólares estadounidenses a finales de 2025.

Un posible catalizador negativo de esta caída temporal podría ser la prolongación de las dificultades de crecimiento mundial y una disminución general de la propensión al riesgo debido a los riesgos de recesión en Estados Unidos.

La demanda de los empleadores ya está disminuyendo: el índice de ofertas de empleo de Indeed ya ha caído un 4,5 % en 2025 y los indicadores de alta frecuencia de las ofertas de empleo, como el índice LinkUp 10 000, apuntan a que las ofertas de empleo siguen disminuyendo.

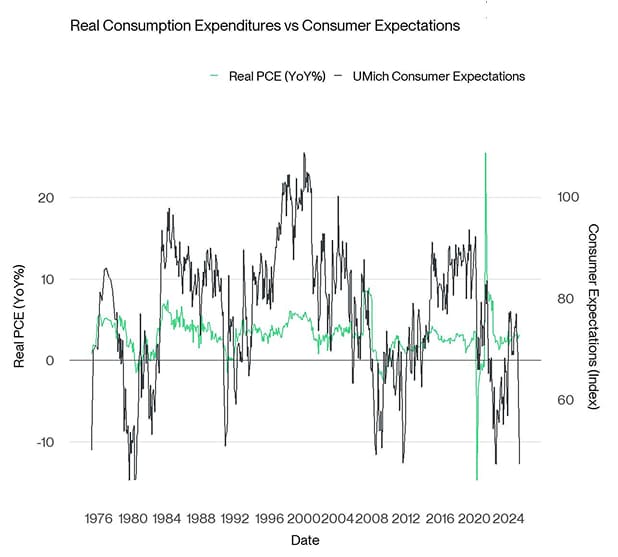

Solo el 34 % de las pequeñas empresas señalan puestos vacantes, el nivel más bajo desde enero de 2021. Las encuestas regionales de la Fed (Nueva York, Filadelfia, Richmond) muestran perspectivas negativas para la contratación, mientras que la tasa de desempleo ha aumentado del 3,5 % al 4,2 % en un contexto de aumento de la participación en la población activa y de continuo aumento de las solicitudes de prestaciones por desempleo. La confianza de los consumidores y de los directores ejecutivos también se ha debilitado, con el índice de Michigan en 50,8 (mayo de 2025), el segundo más bajo de la historia, y la confianza de los directores ejecutivos en descenso en abril.

La razón por la que este dato es relevante es que la confianza de los consumidores suele preceder a los cambios en el gasto real en consumo personal y en las ventas minoristas. Como es bien sabido, el gasto en consumo en Estados Unidos representa alrededor del 70 % del PIB.

Consumer sentiment implies renewed deceleration in consumption growth

Source: Bloomberg, Bitwise Europe

Source: Bloomberg, Bitwise Europe

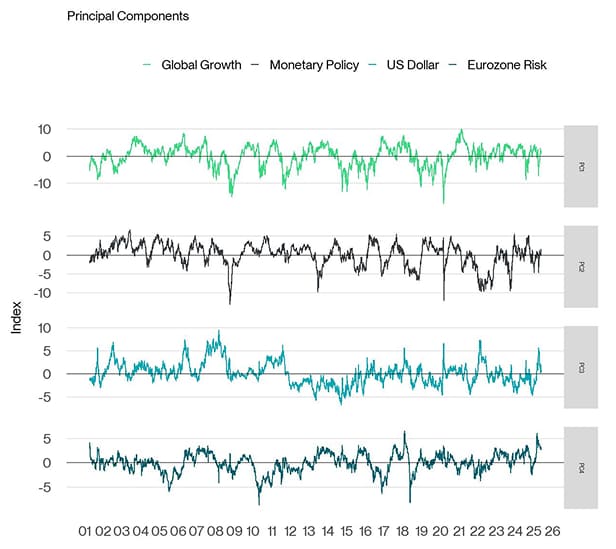

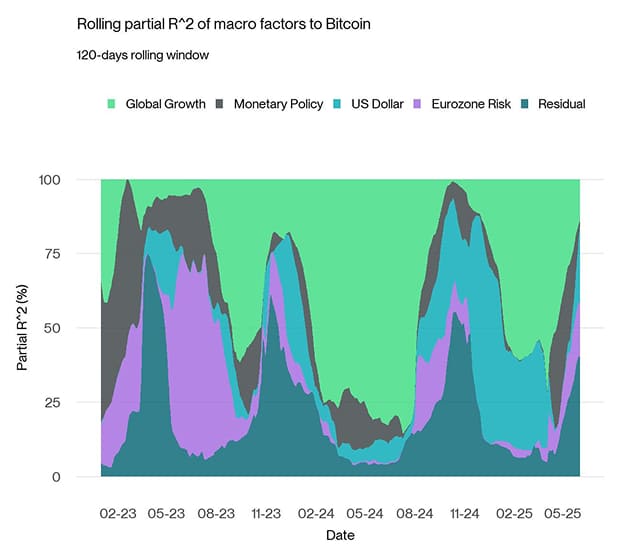

Dicho esto, cualquier nuevo debilitamiento de las expectativas de crecimiento mundial debería tener un impacto menor en el rendimiento del bitcoin, ya que la importancia de este factor macroeconómico ha seguido disminuyendo durante el último mes (véase el gráfico de factores macroeconómicos en el apéndice).

Además, si el crecimiento del PCE se ralentiza efectivamente como se prevé, esto debería aumentar la presión sobre la Fed para que continúe su ciclo de recortes de tipos de interés.

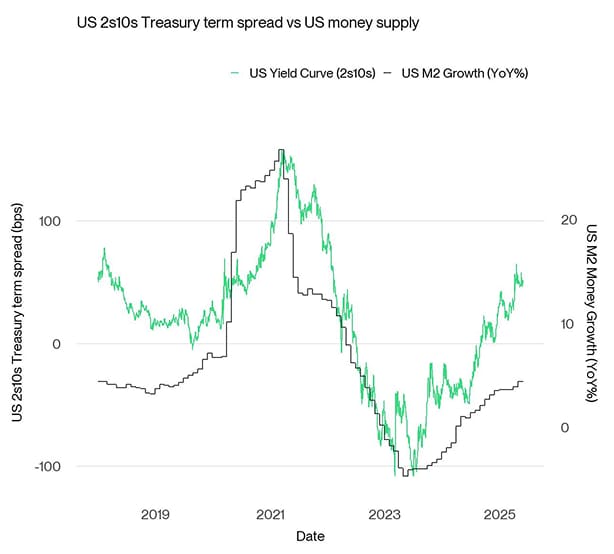

Una mayor relajación por parte de la Fed debido a las mencionadas dificultades recesivas en Estados Unidos podría acelerar aún más el restablecimiento de la pendiente de la curva de rendimientos y, en consecuencia, alimentar aún más la reaceleración del crecimiento de la oferta monetaria en Estados Unidos y a nivel mundial.

Las variaciones del tipo objetivo de los fondos federales tienden a estar inversamente correlacionadas con la pendiente de la curva de rendimientos, es decir, las rebajas de tipos por parte de la Fed deberían conducir a un restablecimiento adicional de la pendiente de la curva de rendimientos.

Recent steepening signals increasing money supply growth

Source: Bloomberg, Bitwise Europe

Source: Bloomberg, Bitwise Europe

Además, es probable que también se acelere el crecimiento de la oferta monetaria en Europa, basándonos en el crecimiento respectivo de la curva de rendimientos de los bonos del Estado alemán.

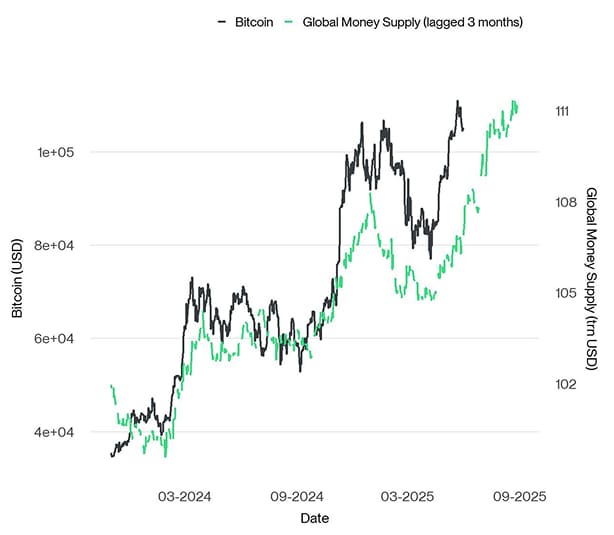

Por lo tanto, prevemos que la oferta monetaria global seguirá expandiéndose durante el resto de 2025, lo que seguirá proporcionando apoyo macroeconómico al bitcoin y otras criptomonedas.

Bitcoin vs Global Money Supply

Source: Bloomberg, Bitwise Europe

Source: Bloomberg, Bitwise Europe

Este ha sido un tema clave para las inversiones en 2025 y prevemos que seguirá siendo relevante durante el resto del año.

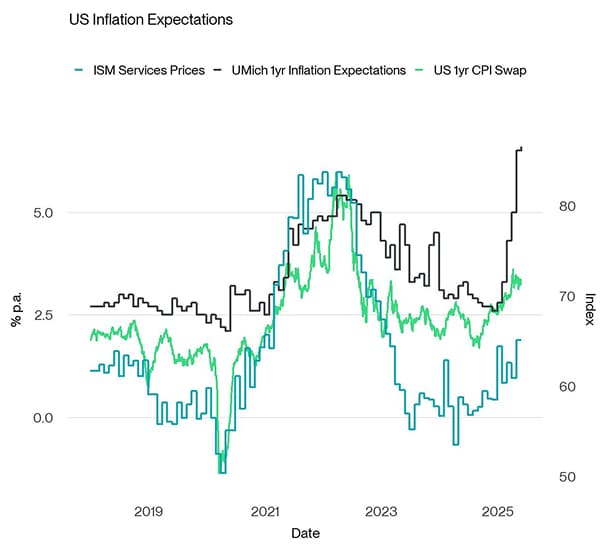

En cuanto a la inflación, es muy probable que asistamos a una reaceleración de la inflación estadounidense hacia finales de año, según un modelo de regresión vectorial (VAR) que hemos presentado aquí.

Esto se basa en la mencionada reaceleración del crecimiento de la oferta monetaria en Estados Unidos, que debería influir con cierto retraso también en la dinámica de la inflación de los precios al consumo en Estados Unidos.

Es importante señalar que la inflación real sigue desacelerándose, mientras que las expectativas de inflación futura basadas en las encuestas siguen siendo elevadas. El riesgo es que estas expectativas de inflación más elevadas puedan repercutir en los rendimientos de los bonos, provocando un aumento de los tipos de equilibrio y de los tipos swap del IPC. Dicho esto, los indicadores de alta frecuencia de la inflación de los precios al consumo en Estados Unidos, como el estimado por Truflation, también han comenzado recientemente a registrar una nueva aceleración.

US Inflation Expectations are on the rise

Source: Bloomberg, Bitwise Europe

Source: Bloomberg, Bitwise Europe

Esto podría aumentar aún más la presión sobre el mercado del Tesoro estadounidense hacia finales de año. Si se materializara el escenario descrito anteriormente, podría suponer riesgos significativos para los inversores tradicionales.

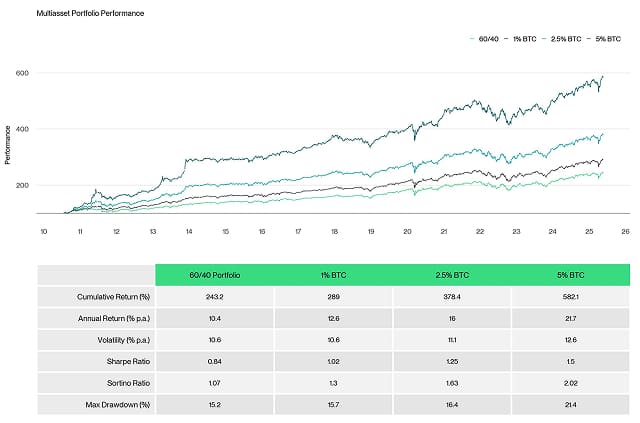

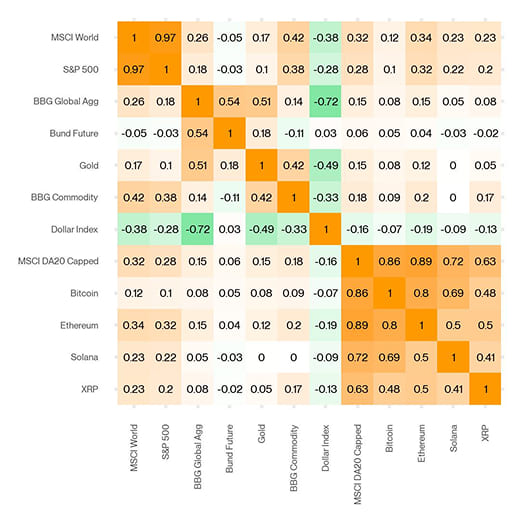

En general, estamos observando una presión generalizada sobre las carteras multiactivos tradicionales, como la cartera 60/40 de renta variable y renta fija, debido a las crecientes correlaciones entre los activos. Una de las razones principales parece ser la creciente presión al alza sobre los rendimientos de los bonos, que tiende a afectar negativamente también a las acciones por encima de un cierto umbral.

Mientras tanto, el bitcoin ha logrado hasta ahora superar significativamente a una cartera global de acciones y bonos en 2025.

Una cartera global 60/40 compuesta por el MSCI World (en EUR) y los bonos Bloomberg Global Aggregate (cubiertos en EUR) ha registrado un rendimiento del -2,2 % este año, mientras que el bitcoin ha superado con un +3,0 % en EUR.

Es muy probable que la cartera 60/40 sufra una presión creciente hacia finales de año, ya que la inflación del IPC estadounidense volverá a un «régimen de alta inflación» (tasa de inflación >5 %), además de las crecientes preocupaciones sobre la sostenibilidad de la deuda fiscal estadounidense (que tiende a aumentar los diferenciales de los swaps de los bonos del Tesoro estadounidense).

En un régimen de mercado de este tipo, la diversificación entre acciones y bonos se desvanece sustancialmente, ya que las correlaciones se vuelven claramente positivas.

Se recomienda a los inversores profesionales que diversifiquen en activos alternativos como el bitcoin, sobre todo teniendo en cuenta su correlación cada vez más inversa con los bonos del Tesoro estadounidense, como se ha ilustrado anteriormente.

Conclusión: El aumento de los riesgos fiscales y de la deuda soberana está haciendo subir los rendimientos a largo plazo y ejerciendo presión sobre las carteras tradicionales 60/40, aunque la disminución de la incertidumbre política y la aceleración del crecimiento de la oferta monetaria mundial crean un potente catalizador para el bitcoin.

Con los vigilantes de los bonos ejerciendo presión sobre los mercados de deuda de EE. UU. y Japón, y la correlación inversa del bitcoin con los bonos del Tesoro en niveles récord, nuestros modelos siguen indicando un valor potencial del bitcoin superior a 200 000 dólares a finales de 2025, lo que lo convierte en una interesante cobertura de cartera en un momento en el que la diversificación de los activos tradicionales está fallando.

Evolución On Chain

La adopción por parte de las empresas sigue siendo el principal motor de la demanda en 2025. Este fue también uno de los temas clave de la conferencia sobre Bitcoin celebrada en Las Vegas la semana pasada. La conferencia fue escenario de importantes anuncios, desde la primera adquisición oficial de Bitcoin por parte de Gamestop hasta la creación de una tesorería en Bitcoin por parte del Paris St Germain.

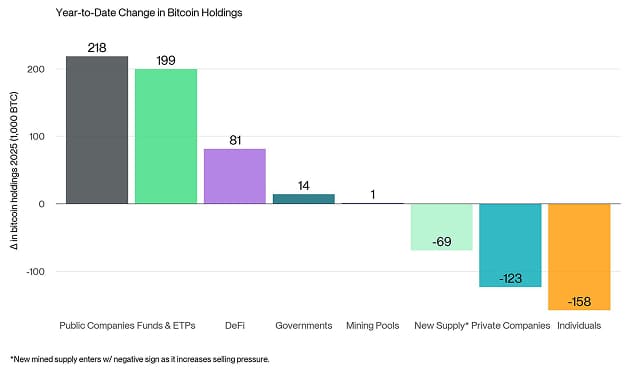

De hecho, la demanda de las empresas que cotizan en bolsa ha sido uno de los principales motores de la demanda de Bitcoin este año, seguida de la demanda procedente de los ETP globales sobre Bitcoin y las aplicaciones DeFi de Bitcoin.

Mientras tanto, las empresas privadas y los particulares han sido distribuidores netos de bitcoins en 2025. Las empresas privadas incluyen las distribuciones del fideicomisario de Mt Gox y BitMex. Por lo tanto, en general, se ha producido una redistribución de los bitcoins de particulares y empresas privadas a inversores institucionales, como empresas públicas, fondos y ETP.

Public companies and Funds & ETPs have been the biggest source of demand in 2025

Source: Bloomberg, Bitwise Europe

Source: Bloomberg, Bitwise Europe

En el contexto empresarial, es importante destacar que este fenómeno parece extenderse a nivel mundial, con una mayor dispersión entre los compradores corporativos de diferentes regiones. Los últimos acontecimientos han demostrado que incluso importantes clubes de fútbol como el París Saint-Germain están adoptando el bitcoin como activo de tesorería corporativa.

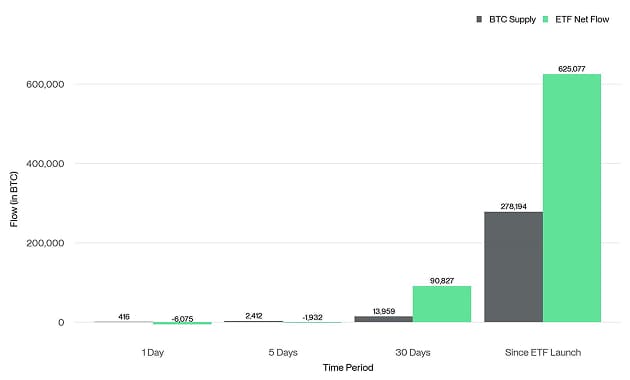

Un avance positivo importante en mayo fue la reaceleración de los flujos de fondos hacia los ETP globales en bitcoines, tras las importantes salidas netas registradas en abril, marzo y febrero. En consecuencia, los flujos netos hacia los ETF spot en bitcoines estadounidenses volvieron a superar la oferta derivada de la minería en 2025.

BTC Production and ETF Net Flows

Source: Bloomberg, Glassnode, Bitwise Europe; Data as of 2025-06-01

Source: Bloomberg, Glassnode, Bitwise Europe; Data as of 2025-06-01

En cuanto a la demanda por parte de las empresas y los ETP, es importante señalar que ambas fuentes de demanda siguen siendo muy diferentes: mientras que empresas como Strategy (MSTR) siguen siendo en gran medida indiferentes al precio y «fieles», la demanda procedente de los ETP sobre bitcoines sigue siendo relativamente cíclica y sensible al precio. La sensibilidad al contexto macroeconómico de estos flujos de ETP también sigue siendo relativamente alta.

Dicho esto, también existe un elemento de demanda estructural en los ETP sobre bitcoines. La mayoría de los gestores de activos siguen estando poco expuestos al bitcoin: la creciente adopción del bitcoin como parte estándar de una asignación estratégica de activos probablemente dará lugar a un aumento continuo de los flujos hacia los ETP globales sobre bitcoines.

De hecho, un estudio reciente realizado por UTXO y Bitwise concluye que la mayor parte de la demanda institucional futura de bitcoines hasta 2026 procederá principalmente de plataformas de gestión de activos (y no de entidades soberanas o empresas que cotizan en bolsa).

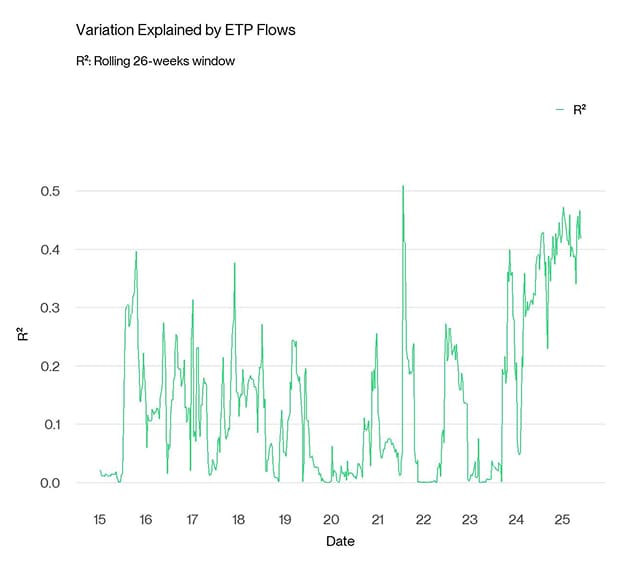

En general, el rendimiento del bitcoin sigue siendo muy sensible a las variaciones de los flujos globales de ETP, como se muestra en el gráfico siguiente.

Bitcoin: The importance of ETP flows recently increased significantly

Source: Bloomberg, Bitwise Europe

Source: Bloomberg, Bitwise Europe

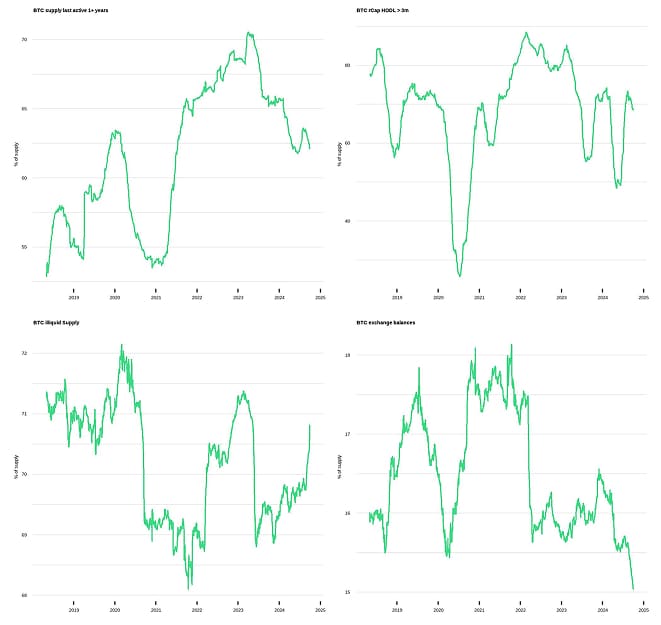

Los flujos de ETP sobre Bitcoin tienen un efecto significativo en los volúmenes de compra neta en las bolsas spot de Bitcoin, por lo que dichos flujos pueden considerarse «compradores marginales». De hecho, los volúmenes de negociación en los ETF spot sobre Bitcoin representan una proporción cada vez mayor del volumen total de negociación de Bitcoin, lo que refuerza aún más esta hipótesis.

Por lo tanto, la inversión de los flujos de ETP sobre bitcoins también ha tenido un efecto significativo en los saldos de las bolsas de bitcoins, que siguen disminuyendo. Esto respalda la hipótesis de que el actual mercado alcista debería continuar.

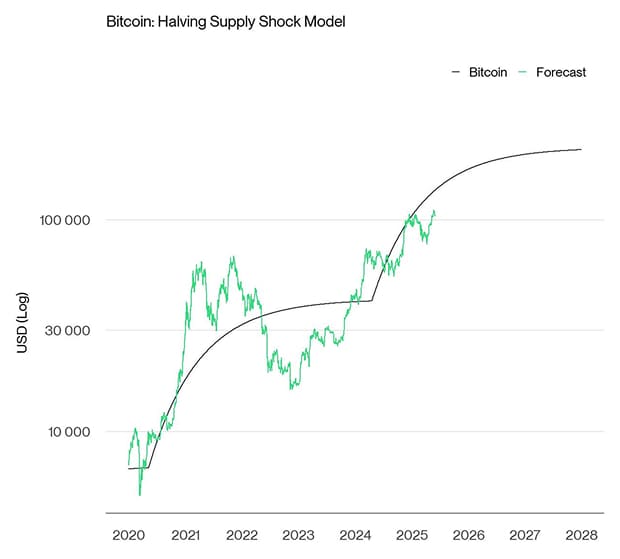

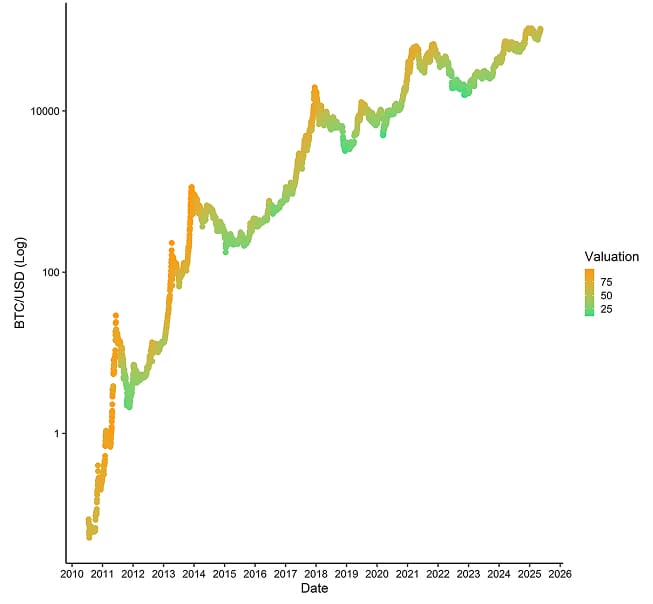

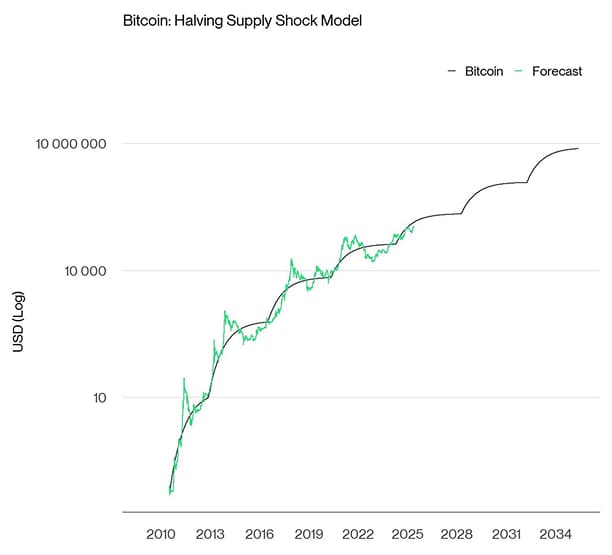

Esta expectativa también se ve respaldada por modelos cuantitativos, que implican que el bitcoin seguirá siendo un «resorte comprimido» con una presión alcista creciente debido a su escasez cada vez mayor.

Bitcoin: Steady increase in scarcity will provide a tailwind for price appreciations

Source: Coinmetrics, Bitwise Europe, @ciphernom

Source: Coinmetrics, Bitwise Europe, @ciphernom

Cabe destacar que las previsiones basadas en este modelo coinciden en general con las previsiones macroeconómicas mencionadas anteriormente y confirman la hipótesis de que el bitcoin debería acercarse a los 200 000 dólares en la segunda mitad de 2025.

Conclusión: la adopción por parte de las empresas seguirá impulsando la demanda de bitcoines en 2025, como lo demuestran los anuncios de GameStop y el París Saint-Germain, mientras que los titulares privados han redistribuido en gran medida las monedas a compradores institucionales, entre los que se incluyen empresas que cotizan en bolsa y ETP. Tras varios meses de salidas, los ETP globales sobre Bitcoin registraron nuevas entradas en mayo, y la demanda de ETF spot en Estados Unidos superó por sí sola la nueva oferta de minería. Los compradores corporativos se mantienen indiferentes al precio y fieles, mientras que la demanda de ETP es más cíclica y sensible a la macroeconomía, aunque la infraexposición institucional a largo plazo sugiere un aumento estructural de los flujos. Los modelos cuantitativos y la caída de los saldos bursátiles respaldan la continuación del mercado alcista, con el bitcoin en camino de alcanzar los 200 000 dólares en la segunda mitad de 2025.

Conclusión final

- Rendimiento: el repunte de mayo confirma que el bitcoin probablemente haya superado su mínimo y se mantenga en un mercado alcista, alcanzando brevemente los 112 000 dólares, impulsado por la inversión de los flujos de ETP, las ofertas de las empresas y la renovada propensión al riesgo. Si bien el estancamiento a corto plazo derivado de la conferencia de Las Vegas y el rechazo del BTC por parte de Meta podrían dar lugar a una consolidación, los fundamentos on-chain (compras persistentes por parte de ETF y empresas) sugieren que cualquier caída representa una oportunidad de compra. La actualización Pectra de Ethereum impulsó el rendimiento superior de las altcoins, llevando al MSCI Digital Assets Select 20 por encima del bitcoin, aunque la mayoría de las altcoins se quedaron atrás. Con las valoraciones del bitcoin cercanas a su valor razonable y una posible recuperación del ciclo económico estadounidense, esta fase alcista podría extenderse más allá del ciclo típico de cuatro años.

- Macro: El aumento de los riesgos fiscales y de la deuda soberana está haciendo subir los rendimientos a largo plazo y ejerciendo presión sobre las carteras tradicionales 60/40, aunque la disminución de la incertidumbre política y la aceleración del crecimiento de la oferta monetaria mundial crean un potente viento favorable para el bitcoin. Con los vigilantes de los bonos ejerciendo presión sobre los mercados de deuda de EE. UU. y Japón, y la correlación inversa del bitcoin con los bonos del Tesoro en niveles récord, nuestros modelos siguen apuntando a un valor potencial del bitcoin superior a 200 000 dólares a finales de 2025, lo que lo convierte en una interesante cobertura de cartera en un momento en el que la diversificación de los activos tradicionales está fallando.

- On-Chain: la adopción por parte de las empresas sigue impulsando la demanda de Bitcoin en 2025, como lo demuestran los anuncios de GameStop y el París Saint-Germain, mientras que los tenedores privados han redistribuido en gran medida las monedas a compradores institucionales, entre los que se incluyen empresas que cotizan en bolsa y ETP. Tras varios meses de salidas, los ETP globales sobre Bitcoin registraron nuevas entradas en mayo, y la demanda de ETF spot en Estados Unidos superó la nueva oferta de minería. Los compradores corporativos se mantienen indiferentes al precio y fieles, mientras que la demanda de ETP es más cíclica y sensible a la macroeconomía, aunque la infraexposición institucional a largo plazo sugiere un aumento estructural de los flujos. Los modelos cuantitativos y la caída de los saldos bursátiles respaldan la continuación del mercado alcista, con el bitcoin en camino de alcanzar los 200 000 dólares en la segunda mitad de 2025.

Apendice

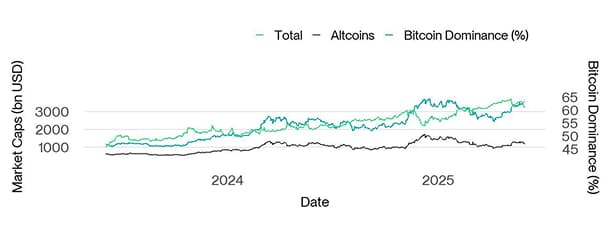

Cryptoasset Market Overview

Global Cryptoasset Market Caps

Source: Glassnode, Bitwise Europe

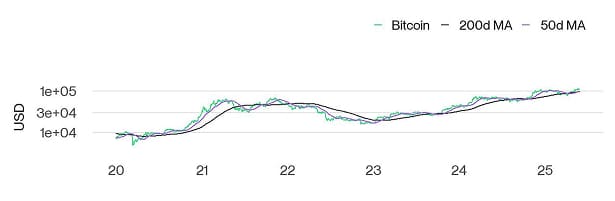

Bitcoin Performance

Source: Glassnode, Bitwise Europe

Bitcoin Performance

Source: Glassnode, Bitwise Europe

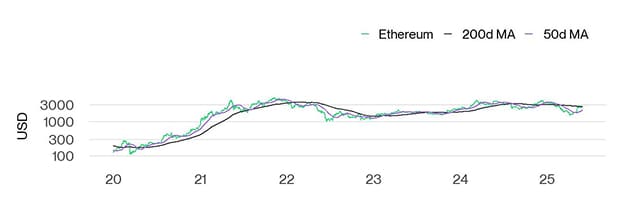

Ethereum Performance

Source: Glassnode, Bitwise Europe

Ethereum Performance

Source: Glassnode, Bitwise Europe

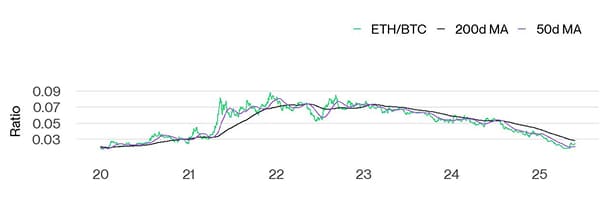

Ethereum vs Bitcoin Relative Performance

Source: Glassnode, Bitwise Europe

Ethereum vs Bitcoin Relative Performance

Source: Glassnode, Bitwise Europe

Altseason Index

Source: Glassnode, Bitwise Europe

Altseason Index

Source: Coinmetrics, Bitwise Europe

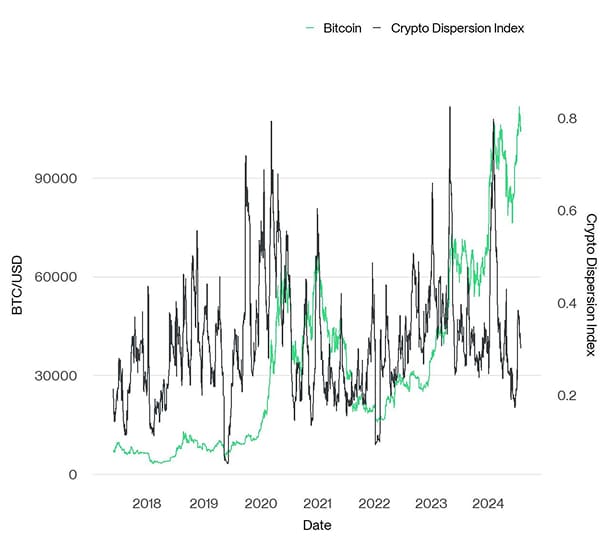

Bitcoin vs Crypto Dispersion Index

Source: Coinmetrics, Bitwise Europe

Bitcoin vs Crypto Dispersion Index

Source: Glassnode, Coinmetrics, Bitwise Europe; Despersion = (1 - Average Altcoin Correlation with Bitcoin)

Source: Glassnode, Coinmetrics, Bitwise Europe; Despersion = (1 - Average Altcoin Correlation with Bitcoin)

Cryptoassets & Macroeconomy

Macro Factor Pricing

Source: Bloomberg, Bitwise Europe

How much of Bitcoin's performance can be explained by macro factors?

Source: Bloomberg, Bitwise Europe

How much of Bitcoin's performance can be explained by macro factors?

Source: Bloomberg, Bitwise Europe

Source: Bloomberg, Bitwise Europe

Cryptoassets & Multiasset Portfolios

Multiasset Performance with Bitcoin (BTC)

Source: Bloomberg, Bitwise Europe; Monthly rebalancing; Sharpe Ratio was calculated with 3M USD Cash Index as assumed risk-free rate; BTC allocation is taken out of equity allocation of 60%, bond allocation remains at 40%; Past performance not indicative of future returns.

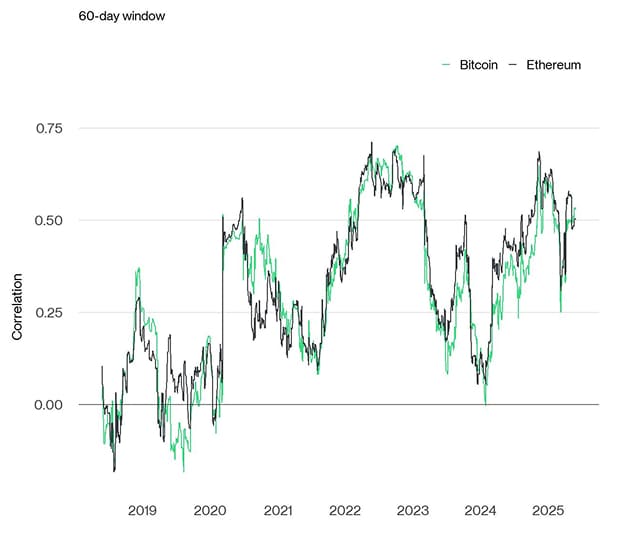

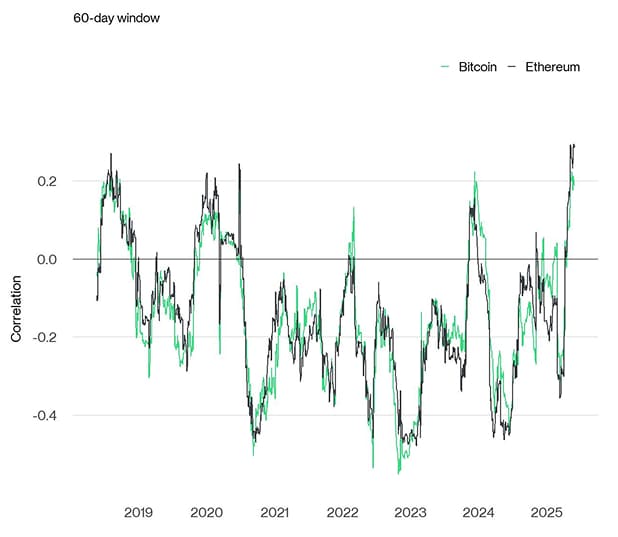

Rolling correlation: S&P 500

Source: Bloomberg, Bitwise Europe; Monthly rebalancing; Sharpe Ratio was calculated with 3M USD Cash Index as assumed risk-free rate; BTC allocation is taken out of equity allocation of 60%, bond allocation remains at 40%; Past performance not indicative of future returns.

Rolling correlation: S&P 500

Source: Bloomberg, Bitwise Europe

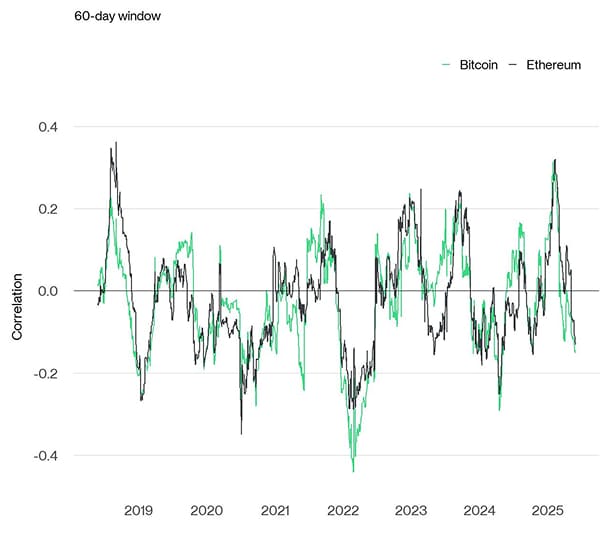

Rolling correlation: Bund Future

Source: Bloomberg, Bitwise Europe

Rolling correlation: Bund Future

Source: Bloomberg, Bitwise Europe

Rolling correlation: Gold

Source: Bloomberg, Bitwise Europe

Rolling correlation: Gold

Source: Bloomberg, Bitwise Europe

Rolling correlation: Dollar Index (DXY)

Source: Bloomberg, Bitwise Europe

Rolling correlation: Dollar Index (DXY)

Source: Bloomberg, Bitwise Europe

Cross Asset Correlation Matrix

Source: Bloomberg, Bitwise Europe

Cross Asset Correlation Matrix

Source: Correlations of weekly returns; Source: Bloomberg, ETC Group earliest data start: 2011-01-03; data as of 2025-06-02

Source: Correlations of weekly returns; Source: Bloomberg, ETC Group earliest data start: 2011-01-03; data as of 2025-06-02

Cryptoasset Valuations

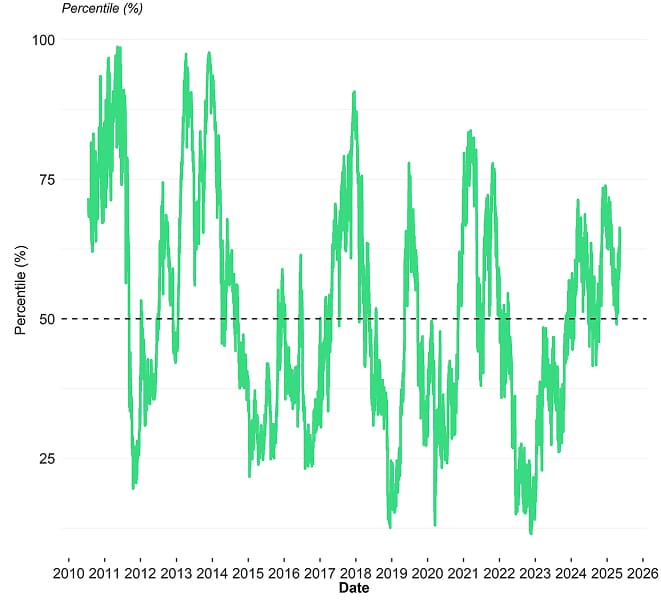

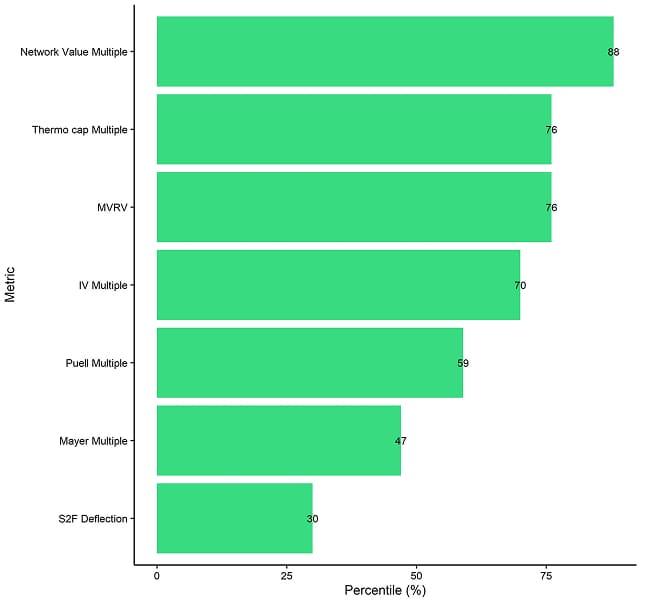

Bitcoin: Price vs Composite Valuation Indicator

Source: Coinmetrics, Bitwise Europe

Bitcoin: Composite Valuation Indicator

Source: Coinmetrics, Bitwise Europe

Bitcoin: Composite Valuation Indicator

Source: Coinmetrics, Bitwise Europe

Bitcoin: Valuation Metrics

Source: Coinmetrics, Bitwise Europe

Bitcoin: Valuation Metrics

Source: Coinmetrics, Bitwise Europe

Source: Coinmetrics, Bitwise Europe

On-Chain Fundamentals

Bitcoin: Price vs Network Activity Index

Source: Glassnode, Bitwise Europe

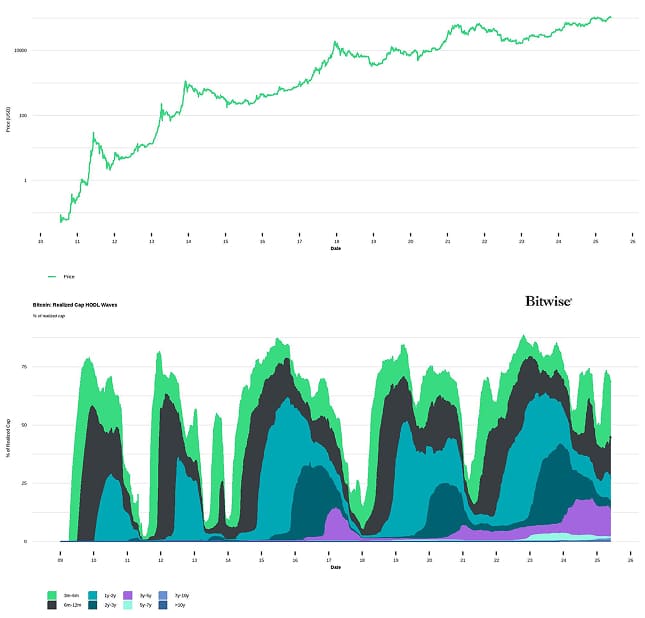

Bitcoin: Closing Price

Source: Glassnode, Bitwise Europe

Bitcoin: Closing Price

Source: Glassnode

Bitcoin's supply scarcity is more pronounsed that during the last cycle

Source: Glassnode

Bitcoin's supply scarcity is more pronounsed that during the last cycle

Source: Glassnode, Bitwise Europe

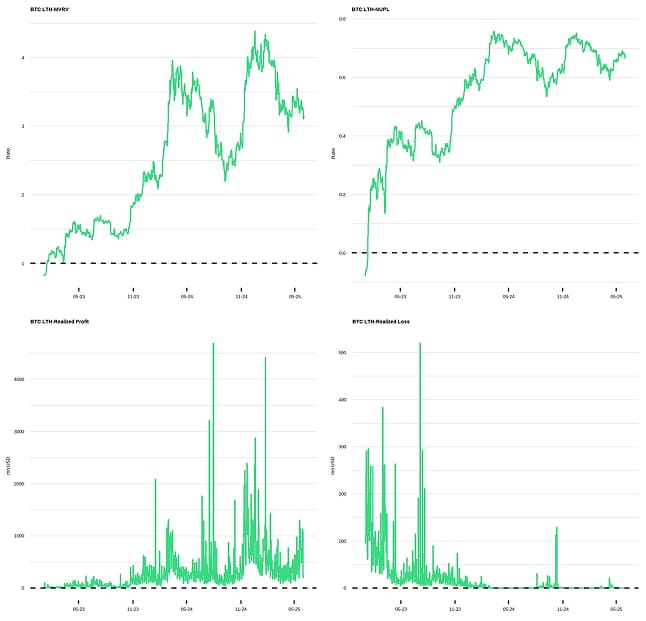

Bitcoin Long-term Holder (LTH) Dashboard

Source: Glassnode, Bitwise Europe

Bitcoin Long-term Holder (LTH) Dashboard

Source: Glassnode, Bitwise Europe

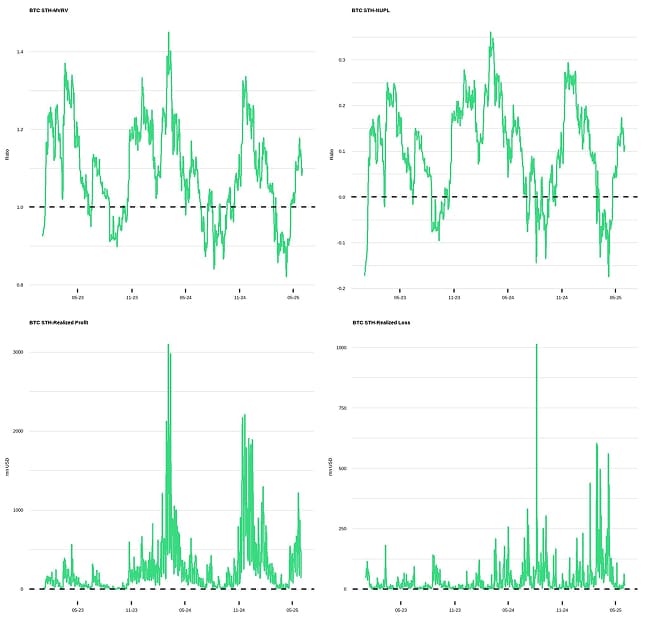

Bitcoin Short-term Holder (STH) Dashboard

Source: Glassnode, Bitwise Europe

Bitcoin Short-term Holder (STH) Dashboard

Source: Glassnode, Bitwise Europe

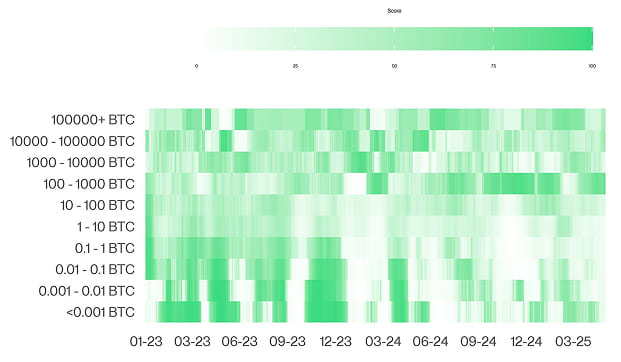

Bitcoin Accumulation Score

Source: Glassnode, Bitwise Europe

Bitcoin Accumulation Score

Source: Glassnode, Bitwise Europe

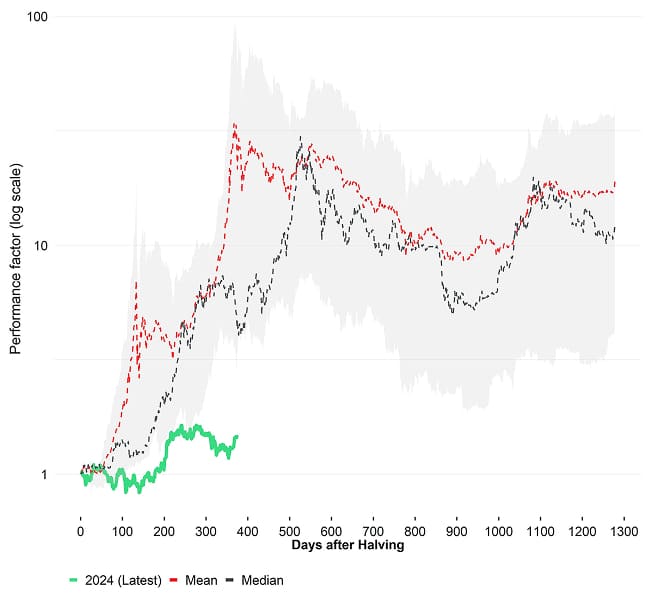

Bitcoin: Post-Halving Performance

Source: Glassnode, Bitwise Europe

Bitcoin: Post-Halving Performance

Source: Glassnode, Bitwise Europe; Results based on the previous Halvings in 2012, 2016, and 2020

Bitcoin: Steady increase in scarcity will provide a tailwind for price appreciations

Source: Glassnode, Bitwise Europe; Results based on the previous Halvings in 2012, 2016, and 2020

Bitcoin: Steady increase in scarcity will provide a tailwind for price appreciations

Source: Coinmetrics, Bitwise Europe; @ciphernom

Source: Coinmetrics, Bitwise Europe; @ciphernom

Important Information

The opinions expressed represent an assessment of the market environment at a specific time and are not intended to be a forecast of future events, or a guarantee of future results, and are subject to further discussion, completion and amendment.

The information herein is not intended to provide, and should not be relied upon for, accounting, legal or tax advice, or investment recommendations.

Nothing in this communication should be construed as a recommendation, endorsement, or inducement to engage in any investment activity. Readers are encouraged to seek independent legal, tax, or financial advice where appropriate.

For further information on the content of this research, please contact europe@bitwiseinvestments.com